被相続人が規模の大きな土地を所有している場合、かつては「広大地」規定により土地の評価を大きく下げることができ、相続税の負担軽減のために有効でした。

しかし、税制改正により平成29年12月31日をもって広大地の規定は廃止され、平成30年以降は新たに「地積規模の大きな宅地」の評価が新設されています。

改正施行から1年以上が経ちますが、セカンドオピニオン等で拝見する相続税申告書では、この新たな規定の適用漏れが多く見受けられます。

そこで、「地積規模の大きな宅地」の評価のポイントを確認していきます。

①地積規模の大きな宅地の概要

地積規模の大きな宅地とは、次の要件を満たす土地で、該当する場合には土地の評価額に「規模格差補正率」を乗じて評価を行うこととなっています。

・1,000㎡以上(三大都市圏では500㎡以上)

・市街化調整区域・工業専用地域に所在しないこと

・容積率が400%未満(東京23区では300%未満)

・普通住宅地区、普通商業併用住宅地区に所在すること

三大都市圏とは、東京・名古屋・大阪を中心とした各都市圏です。広大地と比べ、基準が客観的で明確化されていることが分かると思います。

②地積規模の大きな宅地の評価

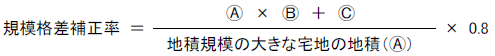

地積規模の大きな宅地に該当した場合には、奥行価格補正率・不整形地補正率などを乗じた後、以下の算式により計算した「規模格差補正率」を乗じて評価を行います。

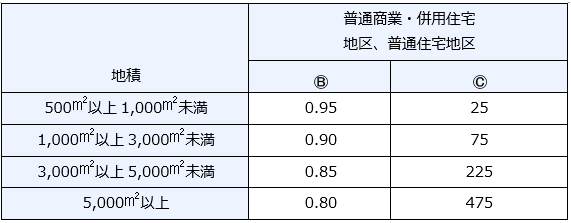

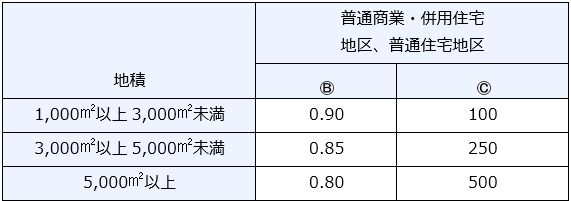

Ⓑ及び©は、その土地が三大都市圏に所在するかそれ以外に所在するかで以下の表を用いて算出します。

(1) 三大都市圏に所在する場合

(2) 三大都市圏以外の地域に所在する場合

③地積規模の大きな宅地のポイント

広大地が廃止となり、「マンション適地に該当するか」といった個別の判断に委ねられるような条件がなくなりました。客観的な条件を満たせば適用できることから、見落とした場合は即座に税理士側のミスと指摘される可能性があります。

また、広大地は適用できなかったマンション適地や既にマンションが建っている土地についても、当規定が適用できます。駅前や都心の高層マンションでは容積率要件を満たさない可能性が高いですが、住宅街の低層マンションであれば、都心部でも容積率が300%未満のケースが多数存在します。

そういったケースでは、広大地が廃止され、かえって評価が低くなっているため、「マンション=評価減なし」と思わずに、当規定の適用を検討することが重要です。