税理士の先生より「従業員が所有する自社株式の処理」について、

税理士を守る会でご質問をいただきましたのでご紹介いたします。

質問

X会社は評基通上の大会社で、筆頭株主は 2 代目で現社長Aです。先代Yはまだ健在です。株価は原則的評価です。

暦年贈与を使い、現社長AとB~E(Aの配偶者とYの孫ら同族株主)に贈与をしてきましたが、数年前に一挙に減らしてしまいたいと考え、従業員であるF~Kに配当還元で贈与をしました。

各人は10%を所有しています。

現社長Aもこの件は承知しています。もちろん贈与契約書と贈与税の申告(ただし110万円以内)はしておりますが、他は何もしておりません。

先代らの意向どおりにするにしても、何らかの契約書を作成しておく必要があると思っています。

たとえば、「本人がX社を退社した場合は、X社が指名する者(従業員)に配当還元価額で贈与するものとする」、「相続が発生した場合には、相続人はX社が指名する者(従業員)に配当還元価額で贈与するものとする」という条項を付け加えることを考えています。

退社の場合は特に問題ないと思いますが、相続の場合、相続人が反対しても本条項をもって、対抗することはできるでしょうか。

なんとか、この危険な状態を回避したいと考えています。

回答

1 従業員株主の退職時の処理

退職の場合に贈与、死亡の場合に贈与、ということでは、結局、株式を従業員に贈与したといいつつ、その経済的価値を移転したとは言えない、ということになり、単に相続税を回避する形式を整えただけ、と認定される可能性があると思います。

そうすると、贈与自体が否認されて相続税を計算される可能性がある、ということになると思います。

贈与した以上は、少なくとも配当還元価額で誰かが買い取るか、売却させるか、という方がリスクが少ないように思います。

退職時の株式の処理については、株式譲渡自由の原則との関係を検討しなければいけません。

この点、従業員持株制度で退職時に券面額で清算する制度を定めたことが有効とされた最高裁平成7年4月25日判決があります。

有効とされた理由としては、

・従業員がこのルールを認識していたこと

・十分な配当を行っていたこと

とされています。

そこで、今から従業員持株制度を創設する、という方法もあると思います。

今回は、無償で取得した株式なので、特に配当を出していなくても、券面額あるいは配当還元価額で譲渡したとしても、それなりの経済的利益を得ますので、有効になりやすいと思います。

2 相続人等に対する売渡請求権

相続時の対処としては、・・・

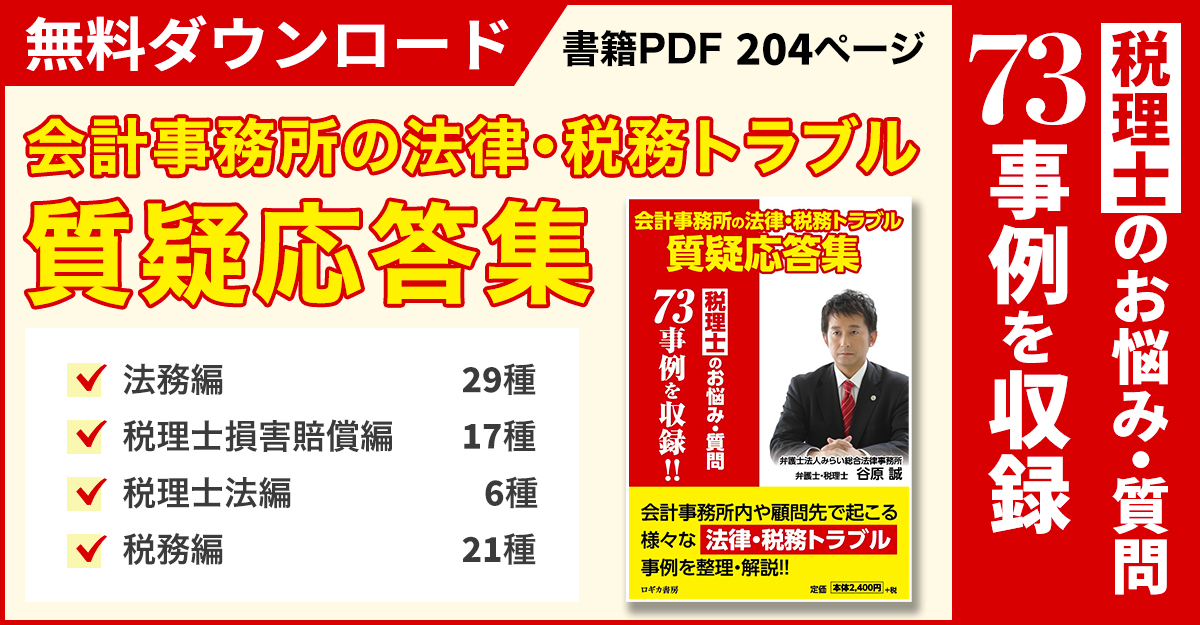

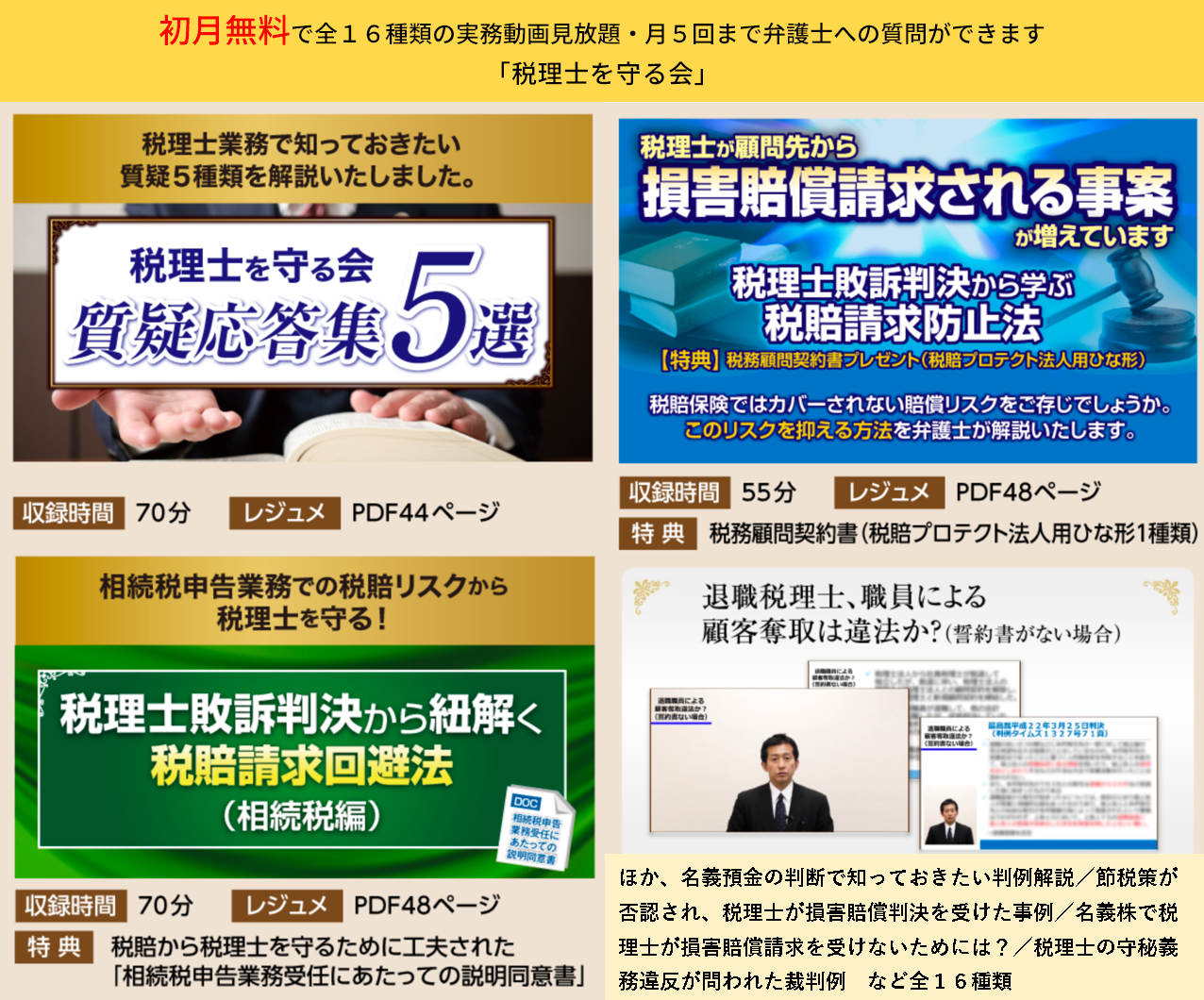

この記事の全文については、税理士を守る会に入会すると読むことができます。