税理士の先生より「交換により取得した資産の圧縮記帳が認められるかどうか」について、税務質問会でご質問をいただきましたのでご紹介いたします。

質問

法人と個人との取引で、法人税法50条による固定資産の交換の圧縮記帳が認められるかどうかの質問です。

法人であるA社の所有する土地にA社の代表取締役の妹B子の所有する土地が2筆隣接している。

今回、B子の所有する土地のうち自宅の敷地として利用している部分(以下P土地とする)と、A社の所有している土地のうち駐車場用地として使用している部分の一部を分筆して交換することとなった。

なお、B子の所有する土地のもう一つは更地であり(以下Q土地とする)、これはA社が適正な時価で買い取ることになった。

P土地とQ土地とは隣接しています。

交換あるいは売買にあたっては、不動産鑑定士の鑑定評価を入れることになっており、交換差金のやりとりがないように等価になるようにK社の土地を分筆する予定。

適用要件については、ほぼ満たしているが、1点気になるのはP土地とQB土地を一体とみなされて全体について交換があったものとされ、Q土地の譲渡代金は交換差金とされ、圧縮記帳が認められなくなってしまうのではないかということです(基通10-6-5)。

これを回避するためには、交換と譲渡の時期をずらすことを検討していますが大丈夫でしょうか?

また、不動産鑑定士の費用をA社のみで負担するとB子が負担すべき費用は交換差金となり、A社では寄付金、B子は交換差金の贈与を受けるという解釈でよろしいでしょうか?

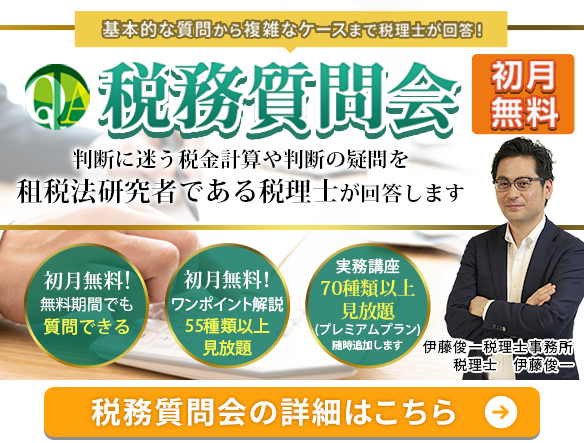

この質疑応答の全文については、【税務質問会】に入会すると読むことができます