税理士の先生より「期限後申告でも欠損金の繰越は可能かどうか」について、税務質問会でご質問をいただきましたのでご紹介いたします。

質問

<前提>

青色申告法人

第1期(決算月2020年3月)申告済み

第2期(決算月2021年3月)未申告にため、第3期分とともに申告

第3期(決算月2022年3月)今月申告

<疑問点>

第2期の欠損金が生じているが、期限後申告でも欠損金の繰越は可能であるとの判断ですが、不安なため質問されていただきました。

※下記の条文及び国税庁のタックスアンサーを読む限り、期限内申告の要件はない。

よって、第2期に生じた損失も別表7に記載することで、翌期以降に繰越ができる。

57条

1項

内国法人の各事業年度開始の日前十年以内に開始した事業年度において生じた欠損金額(この項の規定により当該各事業年度前の事業年度の所得の金額の計算上損金の額に算入されたもの及び第八十条(欠損金の繰戻しによる還付)の規定により還付を受けるべき金額の計算の基礎となつたものを除く。)がある場合には、当該欠損金額に相当する金額は、当該各事業年度の所得の金額の計算上、損金の額に算入する。ただし、当該欠損金額に相当する金額が損金算入限度額(本文の規定を適用せず、かつ、第五十九条第三項及び第四項(会社更生等による債務免除等があつた場合の欠損金の損金算入)並びに第六十二条の五第五項(現物分配による資産の譲渡)の規定を適用しないものとして計算した場合における当該各事業年度の所得の金額の百分の五十に相当する金額をいう。)から当該欠損金額の生じた事業年度前の事業年度において生じた欠損金額に相当する金額で本文の規定により当該各事業年度の所得の金額の計算上損金の額に算入される金額を控除した金額を超える場合は、その超える部分の金額については、この限りでない。

10項

第一項の規定は、同項の内国法人が欠損金額(第二項の規定により当該内国法人の欠損金額とみなされたものを除く。)の生じた事業年度について確定申告書を提出し、かつ、その後において連続して確定申告書を提出している場合(第二項の規定により当該内国法人の欠損金額とみなされたものにつき第一項の規定を適用する場合にあつては、第二項の合併等事業年度について確定申告書を提出し、かつ、その後において連続して確定申告書を提出している場合)であつて欠損金額の生じた事業年度に係る帳簿書類を財務省令で定めるところにより保存している場合に限り、適用する。

No.5762?青色申告書を提出した事業年度の欠損金の繰越控除|国税庁 (nta.go.jp)

<追加質問>

欠損金が繰り越せないケースとしては、青色申告が取り消しされた場合と考えてよろしいでしょうか。

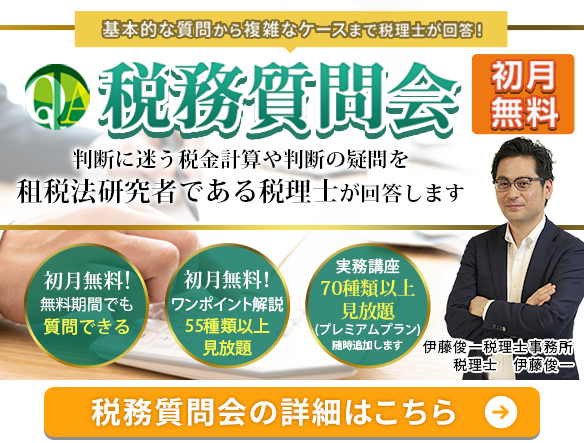

この質疑応答の全文については、【税務質問会】に入会すると読むことができます