税理士の先生より「顧問契約書の損害賠償条項の交渉方法」について、

税理士を守る会でご質問をいただきましたのでご紹介いたします。

質問

法人との顧問契約書に、「甲又は乙が相手方に対して損害賠償義務を負担するときは、その損害賠償の範囲は、その原因となる行為があったときの属する年の年間報酬金額を限度とする。」という条項を入れています。

今回は、新規ご契約先に契約書を提示したところ、先方の弁護士が、「会社にとってリスクしかない」とのことで、条文の削除を求められました。

双方ともに契約はしたい気持ちがあるのですが、契約書の折合いがつかない状況です。

このような場合、どこまでのリスクを許容できるかということになるのだと思うのですが、先方は上限を定めること自体に抵抗しています。

こちらの立場を守りつつ折合いをつけるには、どの部分をどのように進めるのが望ましいでしょうか。

回答

相手の弁護士としては、顧問先の不利になりそうな条項はすべて削除していこう、という姿勢のようです。

私としては、税理士損害賠償の事案を多数扱っておりますので、当該条項を削除するのであれば、「契約しない」という選択をすることも視野に入れていただきたいと考えております。

先方は、「この条項は、会社に不利である」という見解ですが、必ずしもそういう趣旨の条文ではありません。

税理士は大変高度の注意義務を課せられています。この規定を設けず、損害が高額となった場合に、すべて税理士の責任になるということになると、税理士は、税務判断に慎重になり、すべて保守的な選択をする傾向になってしまうように思います。

しかし、それは、必ずしも依頼者のためになりません。

そこで、次のように説得するのが1つの方法となります。

① 税務処理は複数の選択肢がある場合が多い。

② 税務判断は常に税務否認リスクがあるものなので、この条項を削除されると、最も安全で否認リスクの少ない税務判断をせざるを得ない。

③ それは、当然税額が多額になる選択となるので、貴社にとって利益になるとは言えない。

④ しかし、否認された場合の損害をすべて当方に転嫁されるのであれば、自分を守るために、リスク最小の選択(税額が多い選択)にならざるを得ない。

⑤ そのために、この条項を入れているので、受け入れて欲しい。

⑥ もちろん間違いがないように全力を尽くす。

もし、最後まで折合いがつかず、最終的にこの条項を削除した上で、損害賠償リスクを負っても契約を優先するという場合には、慎重に作業する時間と顧問料が見合うかどうかを検討し、顧問料の増額等も視野に入れることをおすすめします。

その場合には、業務においては、常に判断の基礎資料などの証拠を残していき、否認リスクなどがある場合には、債務免除証書などを取得していくことをおすすめします。

ミスを完全になくしていくためには、・・・

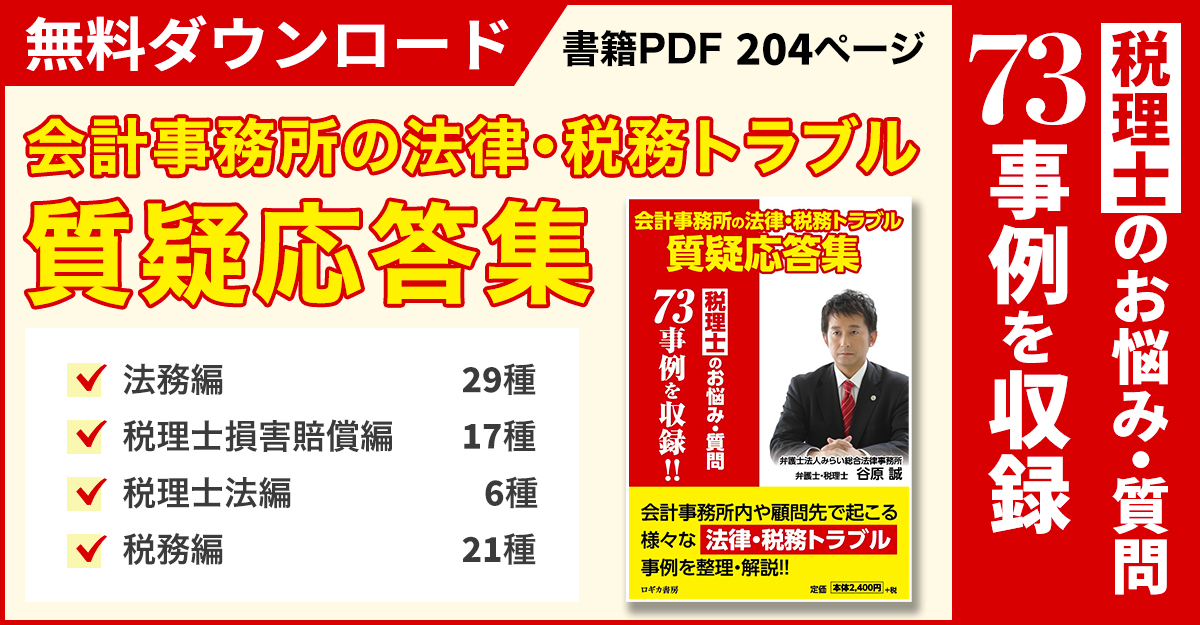

この解説の全文については、【税理士を守る会】に入会すると読むことができます

税理士を守る会では、顧問契約書の損害賠償条項に関する質問など、初月無料で弁護士に質問できます。