税理士の先生より「退職所得の確定申告について」について、税務質問会でご質問をいただきましたのでご紹介いたします。

質問

関与先の1社で2022年3月に社長が退職し、退職金2万円支給、退職所得の受給に関する申告書は作成会社保管済(未提出)、就任期間に応じた退職所得控除を加味して所得税住民税ともに源泉徴収税額を納付、法定調書も作成・税務署へ提出しています。

この場合、分離課税である退職所得は源泉徴収にて課税関係は終了しているため、原則確定申告不要、ただし、還付が生じるなど、納税者にとって有利な場合は申告した方が良いという認識でおります。

また、もともと会社給与と不動産所得を確定申告していた納税者で、今後も不動産所得の申告があるので社長を退任しても確定申告義務者ではありますが、確定申告義務があるからといって、退職所得を含めるか含めないかは任意だと認識しております。

ここまでは合っていますか?

ただ、私の場合、申告不要の退職所得であっても、合計所得金額の判定で間違えないように、退職所得を含めて確定申告しています。もちろん含めることによる所得税額の増減はありません。

確認させていただきたいのは、申告不要の退職所得を私のように税額に変動なくても確定申告に含めて申告している場合、何等かの税務上デメリットがありますか?

住民税も源泉徴収で課税関係が終わっていますし、国民健康保険税は退職所得を課税標準に含めないと思われ、申告してもしなくても、メリットもデメリットもありません、という認識でおります。

私の認識に誤りがあれば教えてください。

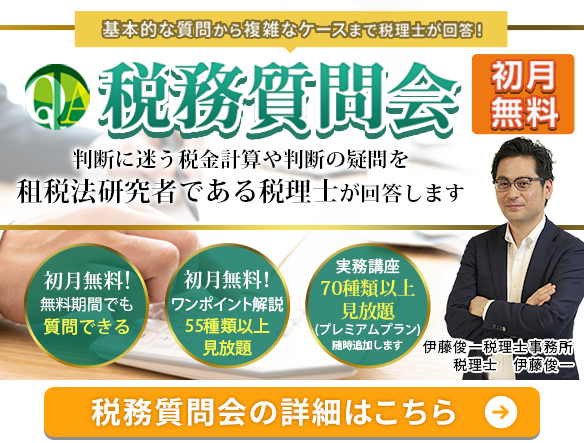

この質疑応答の全文については、【税務質問会】に入会すると読むことができます