会計業務委託契約書/会計業務再委託契約書/再委託に関する合意書など

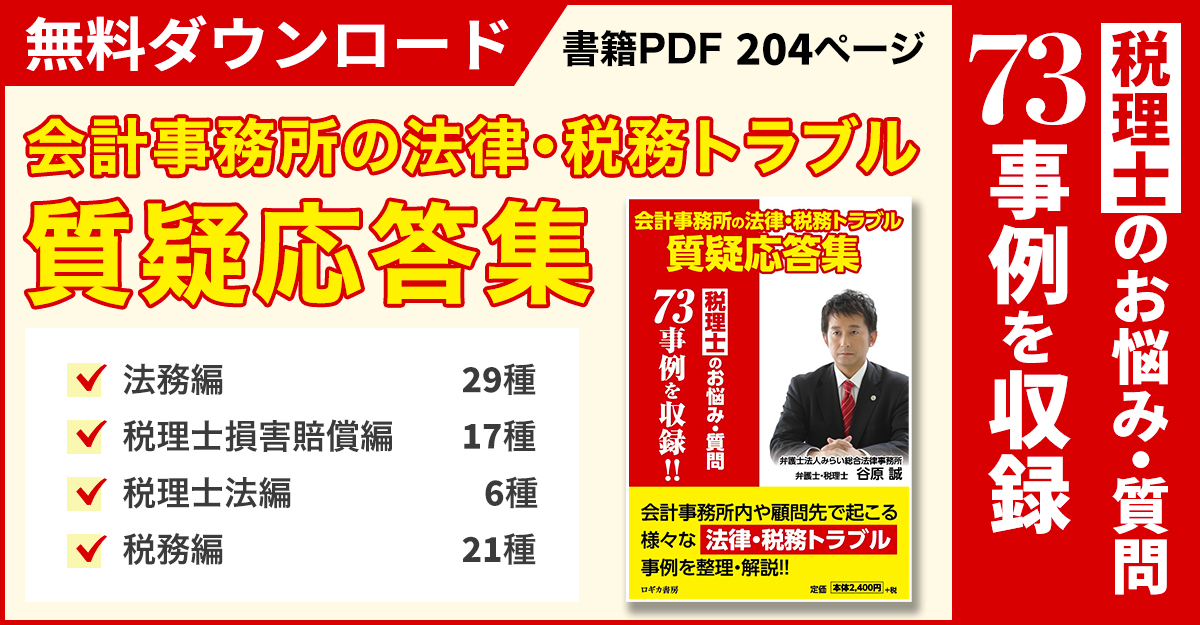

執筆:弁護士・税理士 谷原誠

「税理士を守る会」では、税理士の先生が日常業務で直面する法的トラブルや会社法等の解釈が必要な内容について多数の質問が届いています。

その中で多くの税理士さんに参考となる質問と回答がありましたのでご案内します。

(一般化するため、個別の事情は変えています)

質問

1人オーナー兼取締役が死亡しましたが、相続人らが海外に住んでおり、すぐに株主総会を開くことができず、決算承認も代表者の選任もできません。

親族外の後継者候補が事実上会社を動かしていますが、役員ではありません。

法人税の申告期限が間近なのですが、

・法人税の申告を有効にするには、どうしたらよいでしょうか?

・代表者の署名押印はどうすればよいでしょうか?

回答

株式の相続により準共有となり、株主としての権利を行使する者を指定すれば株主総会を開催できますが、それもできない、という前提でお答えします。

平成30年4月1日以後に終了する事業年度から、法人税法における申告書への代表者の署名押印規定が廃止されております。

しかし、税理士法33条1項は、

「税理士又は税理士法人が税務代理をする場合において、租税に関する申告書等を作成して税務官公署に提出するときは、当該税務代理に係る税理士は、当該申告書等に署名押印しなければならない。

この場合において、当該申告書等が租税の課税標準等に関する申告書又は租税に関する法令の規定による還付金の還付の請求に関する書類であるときは、当該申告書等には、併せて本人(その者が法人又は法人でない社団若しくは財団で代表者若しくは管理人の定めがあるものであるときは、その代表者又は管理人)が署名押印しなければならない」

とされており、税理士法上は、代表者の署名押印が必要とされています。

代表者の署名押印がない場合の確定申告書の効力については、同条4項で

「第一項又は第二項の規定による署名押印の有無は、当該書類の効力に影響を及ぼすものと解してはならない」

と規定されており、申告書が無効になるものではない、と解されます。

かといって、申告書の作成名義人の記載がないのは書類として不備がありますので、業務を運営されている方の署名押印を得て、税務書類の作成・提出をするのがよろしいかと思います。

次に、株主総会が開催できない点が、法人税申告の効力に影響があるかどうかですが、H19年1月16日福岡地裁の判決は

「決算がなされていない状態で概算に基づき確定申告がなされた場合は無効にならざるを得ないが、会社が、年度末において、総勘定元帳の各勘定の閉鎖後の残高を基に決算を行って決算書類を作成し、これに基づいて確定申告した場合は、当該決算書類につき株主総会又は社員総会の承認が得られていなくても、確定申告は無効とはならず、有効と解すべきである。」

としておりますので、決算をした上で決算書類及び税務書類を作成し、確定申告をすればよろしいかと思います。

ただし、それで足りるとは考えません。

先生の対応としては、次のようになると思います。

【対会社】

- 決算を行って確定申告をする。

- 業務運営者に対し、あくまで暫定的な処理

であり、後日正式に株主総会を開催して決算承認及び確定申告の提出について追認を受けることを助言する。

【対相続人】

- 株主総会が間に合わないと考えたので、・・・

この解説の全文については、【税理士を守る会】に入会すると読むことができます

会計業務委託契約書/会計業務再委託契約書/再委託に関する合意書など

446の税理士事務所が利用中

初月無料で弁護士に質問できます。

インボイス対応の顧問契約書のひな形も利用可(正会員)

今月の募集は2月20日(金)まで

446の税理士事務所が利用中

初月無料で弁護士に質問できます。