ビットコインなどの仮想通貨取引は、相場の変動が激しく、大きく利益を出す人や損失が発生する人も少なくありません。

ただ仮想通貨に関する税金については、あまり知られていない部分も多いですので、仮想通貨取引の所得区分と損益の計算方法について解説します。

目次

仮想通貨の所得区分は総合課税の雑所得

仮想通貨の利益は、原則総合課税の雑所得の対象です。

株式の売買とは異なり、総合課税は累進課税制度を適用しているため、利益が多くなれば税率も上がります。

また雑所得は損益通算の対象外となるため、仮想通貨取引による損失については無かったものとみなされ、損失の繰越控除の適用もありません。

所得区分の例外としては、仮想通貨取引自体が事業と認められる場合、雑所得ではなく事業所得として仮想通貨の損益を計算します。

仮想通貨取引自体が事業と認められるケースとは、仮想通貨取引の収入によって生計を立てていることが客観的に明らかである場合です。

事業所得に該当すれば、他の所得との損益通算もできますし、青色申告者であれば最大3年間損失の繰越控除も適用可能です。

仮想通貨の譲渡原価の計算方法

仮想通貨の譲渡原価は、税制改正により所得税法等(第48条の2ほか)で明文化されました。

譲渡原価の算出方法としては、ビットコインなど仮想通貨の種類ごとに「前年から繰り越した年初時点で保有する仮想通貨の評価額」と、「その年中に取得した仮想通貨の取得価額の総額」との合計額から、「年末時点で保有する仮想通貨の評価額」を差し引いて計算します。

「年末時点で保有する仮想通貨の評価額」は、その保有する仮想通貨の「年末時点での1単位当たりの取得価額」に「年末時点で保有する数量」を乗じて求めてください。

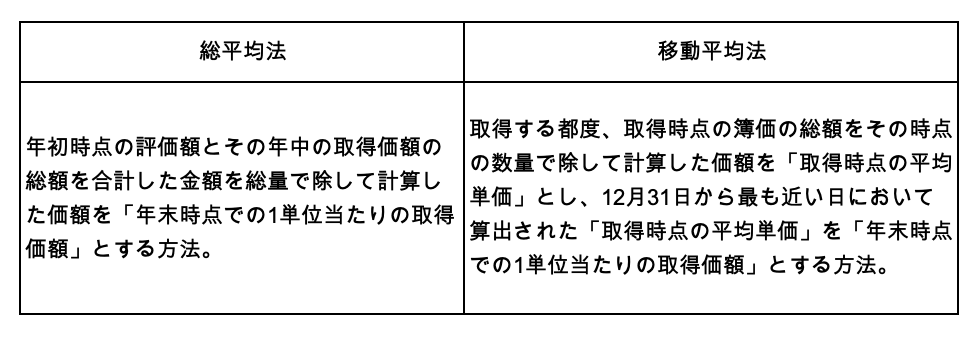

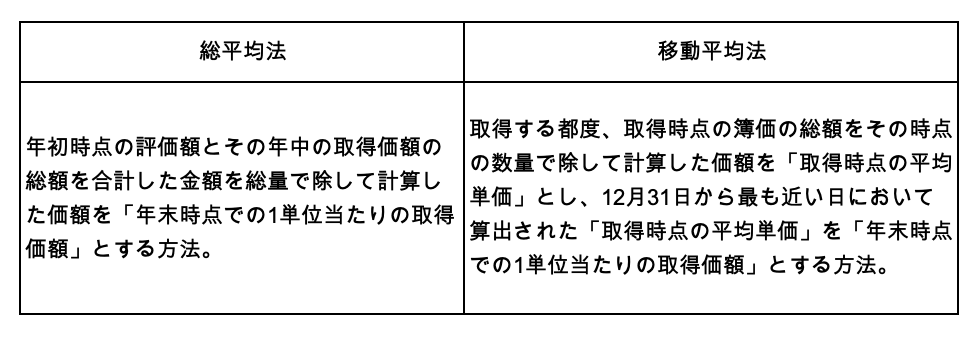

なお「年末時点での1単位当たりの取得価額」は、「総平均法」または「移動平均法」のいずれかの方法を用いて計算します。

また仮想通貨の売買による収入金額の5%を仮想通貨の取得価額として所得計算を行うことも認められています。

評価方法の選択と届出書の提出時期

仮想通貨の評価額は、種類ごとに「総平均法」または「移動平均法」の評価方法を選定する必要があります。

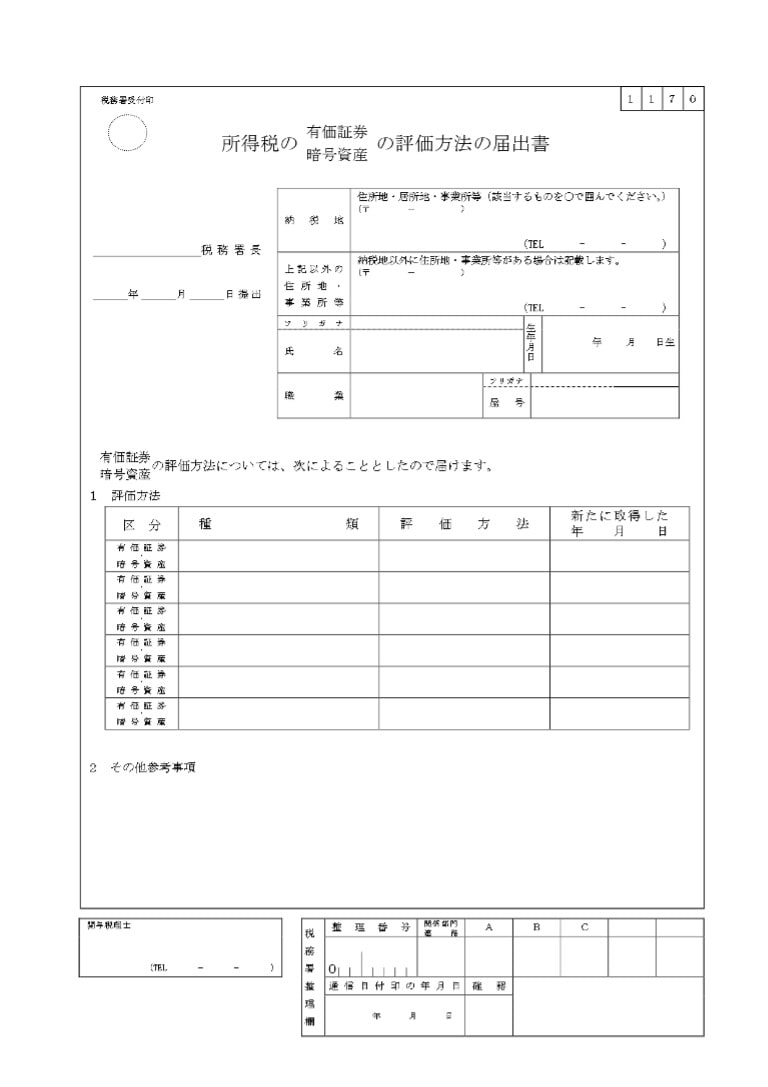

次のケースに該当する場合には、取得した年分の確定申告期限までに、税務署へ「所得税の仮想通貨の評価方法の届出書」を提出してください。

<評価方法の届出書の提出が必要になるケース>

●初めて仮想通貨を取得した場合

●異なる種類の仮想通貨を取得した場合

評価方法の選択をしなかった場合、個人においては総平均法、法人においては移動平均法により評価額を計算します。

また評価方法を変更する場合には、変更しようとする年の3月15日までに税務署へ「所得税の暗号資産の評価方法の変更承認申請書」を提出し、承認を受けなければなりません。

<総平均法と移動平均法の違い>

分裂により仮想通貨を取得した際の課税の有無

仮想通貨の分裂や分岐により新たな仮想通貨を取得した場合、その時点において取引相場が存在しておらず、同時点においては価値を有していないと考えられます。

したがって分裂や分岐の時点においては、課税対象にはならず、新たに取得した仮想通貨を売却または使用した場合、その時点で所得が生ずることとなります。

なお分裂(分岐)により、取得した新たな仮想通貨の取得価額は0円です。

仮想通貨をマイニングにより取得した場合の課税の有無

仮想通貨をマイニングにより取得した場合、