免税事業者向けの負担軽減措置として導入された2割特例とは、インボイス発行事業者への登録を機に課税事業者となった人を対象に、当分のあいだ納付税額を売上税額の2割とする措置です。

制度開始の令和5年10月1日以降の一定期間中にインボイス発行事業者適格請求書発行事業者に登録した人が対象で、左記登録以外に特別な届出は要りません。

経費や高額な設備投資が少ない、下流工程の下請業者や一人親方にとっては、益税が丸ごとなくなってしまうわけではないため、利益の急減を防げるメリットがあります。

その他、制度の特徴や注意点、類似制度である「簡易課税制度」も押さえ、落ち着いてインボイス制度の開始に備えましょう。

【この記事の監修者】

定岡佳代税理士事務所 税理士 定岡佳代

目次

インボイス制度の2割特例とは

インボイス制度(適格請求書等保存方式)の2割特例とは、令和5年度の税制改正で導入された、免税事業者から課税事業者に移行する人を対象とする特例措置です。

課税事業者が納付する消費税は、シンプルにすると次のような式で計算されます。

売上税額 - 仕入税額 = 納付する消費税

上記の式で、仕入税額を控除する部分を「仕入税額控除」といいます。

2割特例の適用対象となった事業者は、この仕入税額控除の部分を、下記のように「売上税額の80%控除」とすることができます。

つまり、納付する消費税は課税売上げの2割(20%)でよいことになるため、「2割特例」と呼ばれています。

なお、売上税額および仕入税額は、課税取引となる場合(非課税・不課税を含まない)の本体価格に係る消費税です。

また、仕入税額は、会計でいう仕入れのみならず、経費の支払いや資産の購入時の消費税も含むことに注意してください。

事前の届出は不要

消費税申告・納付で2割特例を受けるにあたり、課税事業者の選択および適格請求書発行事業者の登録以外の手続きは不要です。

あらかじめ適用対象を確認し、インボイス発行への対応を進めるだけで、他に事前届出を行う必要はありません。

インボイス(適格請求書)の保存も不要

2割特例の適用にあたっては、売上税額だけで計算式が完結するため、支払い先のインボイスを把握する必要がありません。

支払い先が免税事業者のままでいる場合も、双方事務処理について協議することなく利用できます。

一人親方や下請業者同士で仕事を受発注する場合に、都合のよい制度です。

下請業者・一人親方に有利になる

2割特例の恩恵を受けるのは、企業の下請業者として働くクリエイター・デザイナーや、各種現場で一人親方として働く人です。

下流工程の事業者は、経費がもともと少ないことが多く、通常なら売上税額がほぼ丸ごと納付税額になってしまいます。

特例の適用対象になれば、今後も売上税額の8割までは利益とし、設備投資や取材費用等に充てられます。

2割特例の適用対象となる事業者・適用されない事業者

インボイス制度に伴う2割特例には、一定の適用要件が設けられています。

注意したいのは、適用対象となるのは原則「インボイス発行事業者への移行を機に免税事業者から課税事業者になった人」である点です。

インボイス制度の開始に備えるべく前もって課税事業者となった人は、特例を適用しようとするとひと手間増えると考えましょう。

2割特例の適用対象となる事業者

2割特例の適用対象となるのは、インボイス制度の開始日である2023年(令和5年)10月1日を起点に、次の1・2のいずれかの条件を満たした事業者です。

1.2023年(令和5年)10月1日から2026年(令和8年)9月30日の間に、適格請求書発行事業者の登録を受けた元免税事業者

2.上記期間中に消費税課税事業者選択届出書を提出した上で、適格請求書発行事業者の登録を受けた元免税事業者

適格請求書発行事業者の登録を受けるにあたって、令和5年10月1日から2029年(令和11年)9月30日までの間は、あらかじめ消費税課税事業者選択届出書を提出して課税事業者に移行しておくべきとの経過措置があります。

したがって、ほとんどの免税事業者は、上記1をもって2割特例の適用対象になると考えられます。

2割特例の適用対象にならない事業者

2割特例の適用対象にならないのは、インボイス制度の開始日より前に(令和5年9月30日までに)消費税課税事業者選択届出書を提出し、課税事業者となった場合です。

もっとも、上記のケースに該当して特例が適用できないのは、インボイス制度開始日が属する令和5年度の課税期間までに限られます。

ただし、この令和5年度にやはり特例を受けたい場合は、この課税期間の末日までに「課税事業者選択不適用届出書」を提出すれば、令和5年10月1日以降から課税事業者となり、2割特例を適用することができます。

そもそも適格請求書発行事業者の登録を受けていない場合

大前提として、2割特例は「インボイス発行事業者になるのを機に課税事業者へ移行した人」を対象とします。

もともと課税事業者で、今回インボイス発行事業者の登録をするつもりのない人は、特例の適用対象になりません。

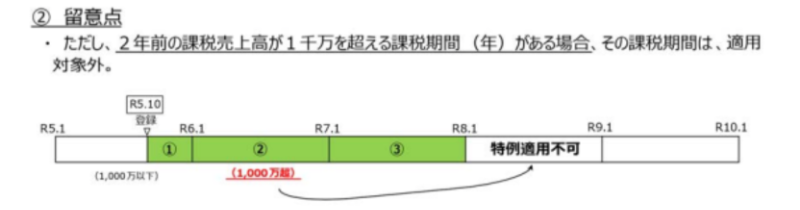

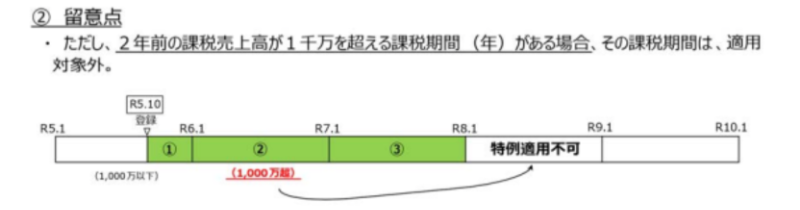

2割特例の適用期間中に課税売上高等が1千万円を超えた場合

基準期間または特定期間の課税売上高が1千万円以を超えるケースも2割特例は適用対象になりません。

ここで、基準期間とは、前々事業年度(個人の場合は前々年)のことをいい、特定期間とは、前事業年度開始後6ヶ月間(個人の場合は前年の1/1~6/30)のことをいいます。

また、その課税期間の初日の資本金等が1千万円以上である場合も、2割特例は適用できません。

さらに、調整対象固定資産や高額特定資産を取得している場合も、適用不可の場合があります。これは少し複雑な制度のため、単体で100万円以上の支払いをしている場合は税理士に相談してみるとよいでしょう。

・課税期間の初日における資本金等が1千万円超以上となる場合

・高額特定資産や調整対象固定資産を取得している場合(ほかに詳細条件あり)

・課税期間を1か月または3か月に短縮する特例の適用を受ける場合

基準期間の課税売上高が上昇して適用対象外になってしまう場合のイメージとして、次の図が挙げられます。

2割特例の適用対象期間

2割特例の適用対象となった場合、その適用が受けられる対象期間は2023年(令和5年)10月1日から2026年(令和8年)9月30日までの日の属する各課税期間です。

適用対象期間の最初の年度である令和5年度に関しては、10月1日以降の消費税について2割特例の適用対象になります。

最大の適用対象期間は、個人事業主と法人で次のように異なります。

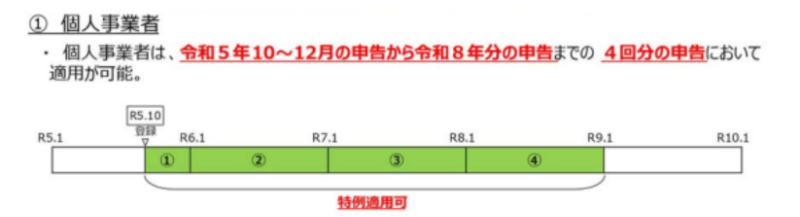

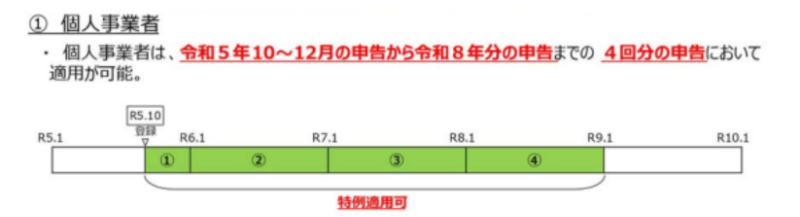

個人事業主の適用対象期間

個人事業主に対する2割特例の適用期間は、令和5年分申告の一部から令和8年分申告までの最大4回分です。

インボイス制度開始日に適格請求書発行事業者の登録を受けた場合には、次の図の緑色の部分が適用対象期間にあたります。

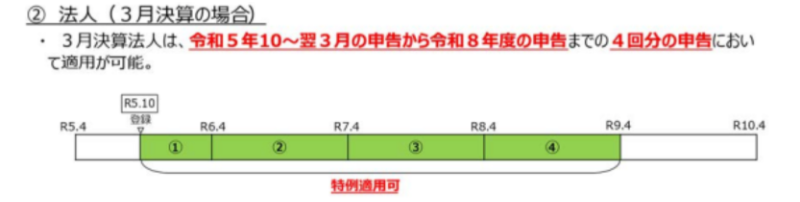

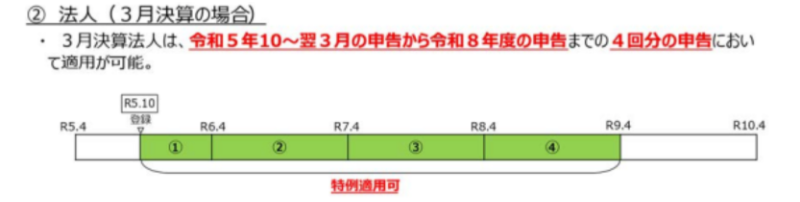

法人の適用対象期間

法人に対する2割特例の適用対象期間は、決算月によって異なります。

3月決算と12月決算で適用対象期間を考えると、次のようになります。(最終年度は令和8年9月30日を含む課税期間です)

適用期間の初年度:令和5年10月から令和6年3月までの申告

適用期間の最終年度:令和8年4月から令和9年3月までの申告

9月決算の場合・・・

適用期間の初年度:令和5年10月から令和6年9月までの申告

適用期間の最終年度:令和7年10月から令和8年9月までの申告

たとえば、3月決算の法人における2割特例の適用対象期間は、次の図の緑色の部分にあたります。

インボイス制度の2割特例を適用する方法

インボイス制度の2割特例を適用するにあたっては、適用要件を満たしていれば事前届出は不要です。

下記のポイントを押さえておけば、納税額を売上税額の2割にするという特例が認められます。

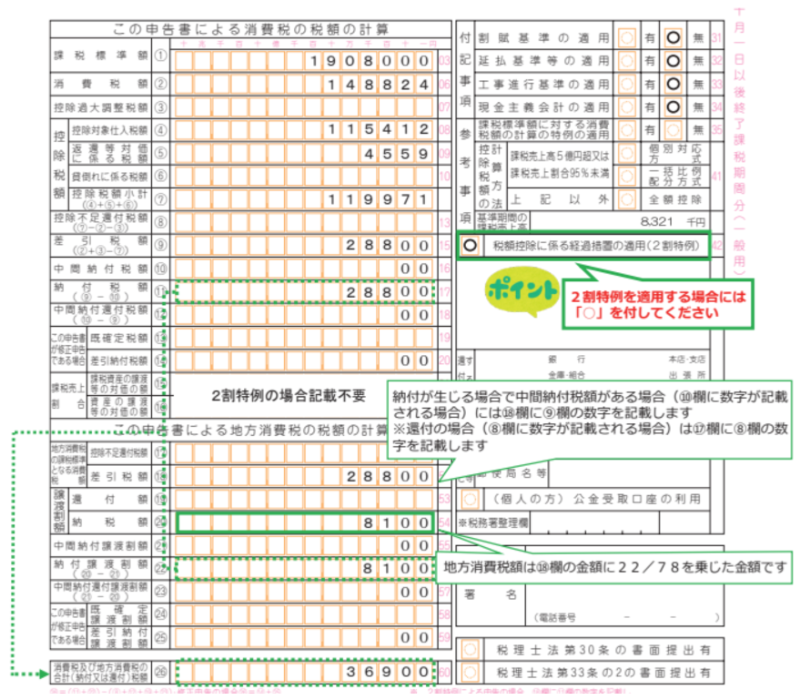

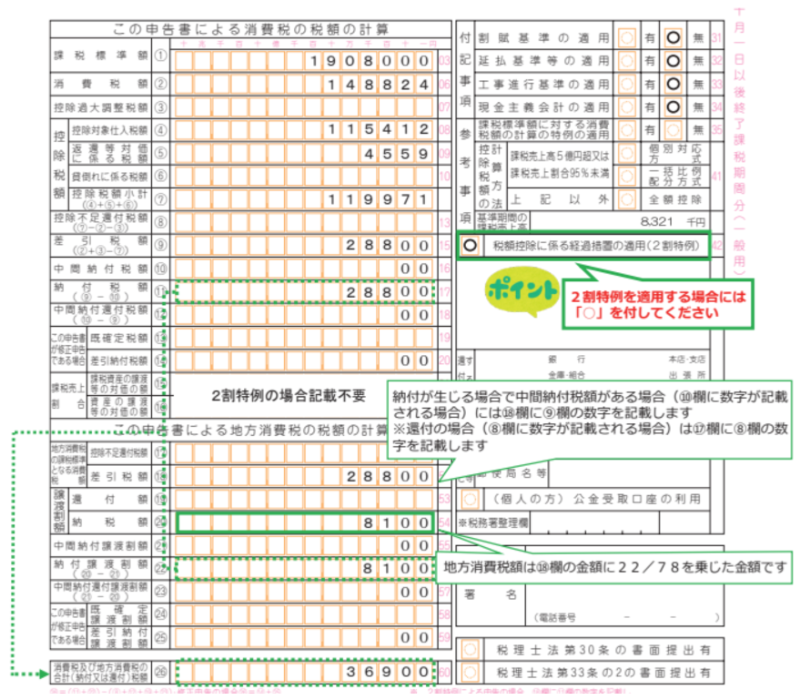

申告・納付は確定申告書に付記するだけでOK

2割特例の適用対象となっている事業者は、確定申告の所定欄に特例適用の旨を付記するだけで構いません。

下の画像は2割特例適用時の確定申告書の記載イメージです。

引用:消費税課税事業者選択届出書及び地方消費税の確定申告書の手引き│国税庁

簡易課税制度を同時に選択する場合の対応

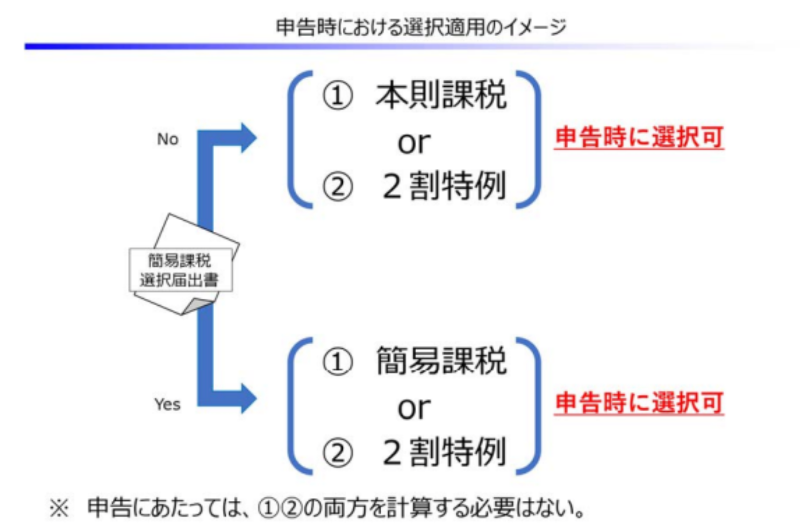

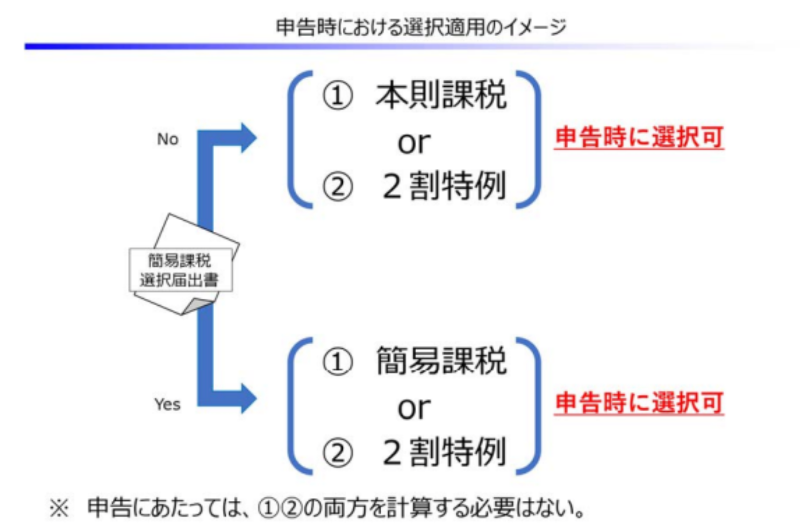

2割特例の適用と同時に、類似の制度である「簡易課税制度」(詳しくはこの後解説)を選択することが可能です。

この時、確定申告書に適用する旨の付記があれば2割特例、付記がなければ簡易課税となります。

引用:インボイス制度の負担軽減措置のよくある質問とその回答│財務省

2割特例を適用する場合の税額計算・記帳の方法

インボイス制度の2割特例を適用する課税期間において、支払いについてはインボイスである必要はないものの、収益となる取引(売上や雑収入)については、消費税区分や税率を把握し、消費税額を正確に記帳する必要があります。

消費税額の計算の簡便さや青色申告控除の要件を考慮すると、電子帳簿保存法に対応した会計ソフトへの移行も検討しましょう。

また、移行にあたって必要な資金に対しては、IT導入補助金・持続化補助金等の支援制度があります。

2割特例と簡易課税制度の違い

インボイス制度開始に伴う2割特例の他にも、従来から課税事業者が選択できる類似の制度として「簡易課税制度」があります。

簡易課税制度とは、業種ごとに「みなし仕入率」という割合を定め、売上税額にみなし仕入率を乗じた金額を仕入税額控除として認める制度です。

両者の違いとして、次の2点が挙げられます。

適用対象者

2割特例を適用できるのは「インボイス対応を機に免税事業者から課税事業者に移行した者」であるのに対し、簡易課税制度は「課税事業者かつ基準期間の課税売上高が5千万円以下の者」です。

したがって、少なくとも、適格請求書発行事業者の登録を受けたかに関わらず課税事業者であった人も、簡易課税制度の適用対象者に含まれます。

選択とりやめの期間の制限

2割特例は、事前届出が不要で、申告ごとに2割特例と本則課税のどちらかを選べます。

これに対し、簡易課税制度は、事前届出が必要で、申告ごとに2割特例との選択はできますが、本則課税は選択できなくなります。

また、簡易課税制度を選択してから2年間は、本則課税に戻れません。

業種によっては2割特例より簡易課税制度の方がお得?

簡易課税制度では、卸売業・小売業等(下記表の①・②)に80%以上のみなし税率が認められています。

卸売業については、2割特例よりも1割多く仕入税額控除が認められます。

各事業者においては、簡易課税制度の2年縛りも念頭に、2割特例と同時に簡易課税制度も届出で選択しておくべきか検討しましょう。

(事業区分)

1.卸売業

(みなし税率(みなし仕入率))

90%

(事業区分)

1.卸売業

(みなし税率(みなし仕入率))

90%

(事業区分)

2.小売業・農業・林業・漁業(飲食料品の譲渡にかかる事業のみ)

(みなし税率(みなし仕入率))

80%

(事業区分)

3.農業・林業・漁業(飲食料品の譲渡にかかる事業を除く)、鉱業、建設業、製造業、電気業、ガス業、熱供給業および水道業

(みなし税率(みなし仕入率))

70%

(事業区分)

4.①~③および⑤以外の事業(飲食店業)

(みなし税率(みなし仕入率))

60%

(事業区分)

5.運輸通信業、金融業および保険業、サービス業(飲食店業に該当するものを除く)

(みなし税率(みなし仕入率))

50%

(事業区分)

6.不動産業

(みなし税率(みなし仕入率))

40%

インボイス制度の2割特例を適用する時の注意点

インボイス対応を機に2割特例を適用しようとする時は、いくつか注意したいポイントがあります。

類似の「簡易課税制度」も含め、以降解説する内容を押さえておきましょう。

課税売上高等の上昇に注意する

2割特例の適用対象にならない場合で解説した通り、課税売上高が1千万円を超えると、制度が定める適用対象期間中でも適用終了となってしまいます。

売上が伸びて特例適用が難しくなりそうな時は、簡易課税制度の選択を検討する等、消費税負担の軽減策をあらかじめ考えておく必要があります。