相続税の納税猶予は延納や物納とは異なり、税金の支払いが猶予されるだけでなく、一定の条件を満たすことで相続税が免除されます。

ただ納税猶予を適用できる財産は限られているため、本記事では納税猶予制度の種類と各制度の概要について解説します。

【この記事の監修者】

讃良周泰税理士事務所 税理士 讃良 周泰

【関連記事】

非上場株式・上場株式の評価方法(相続税評価額の算出方法)を解説

相続税の納税猶予の種類

相続税の納税猶予制度は6種類存在し、相続財産ごとに適用できる制度は異なります。

相続税の支払いが猶予されるのは、対象財産に応じた相続税に限られ、納税猶予適用財産以外の財産に対しての相続税は、申告期限までに納めなければなりません。

<相続税の納税猶予制度の種類>

●農地等の納税猶予

●株式等の納税猶予

●山林の納税猶予

●医療法人持分の納税猶予

●美術品の納税猶予

●事業用資産の納税猶予

農地等の納税猶予の概要

農地等の納税猶予は、農業を営んでいた被相続人から農地等を取得した相続人が農業を引き継ぐ場合に適用できる制度です。

猶予される納税額は、対象農地等の価額のうち、農業投資価格による価額を超える部分に対応する相続税です。

農地等の納税猶予は、相続後も引き続き土地を農地として利用することが要件であり、原則として納税猶予を適用した農地は、農業相続人が亡くなるまで農地として使い続けなければいけません。

なお次の3つのいずれかに該当する際は、猶予している相続税は免除されます。

●特例を適用した相続人が死亡

●特例を適用した相続人が対象農地をすべて後継者に一括贈与

(後継者が贈与税の納税猶予制度を適用した場合に限る)

●相続税の申告書の提出期限の翌日から農業を20年間継続

(生産緑地等は20年免除の対象外)

株式等の納税猶予の概要

株式等の納税猶予は、非上場会社を経営していく相続人が、被相続人からその会社の株式等を取得した際に適用できる制度です。

猶予される納税額は、特例後継者等の相続人が納付すべき相続税のうち、非上場株式等にかかる課税価格に対応する相続税の80%または100%です。

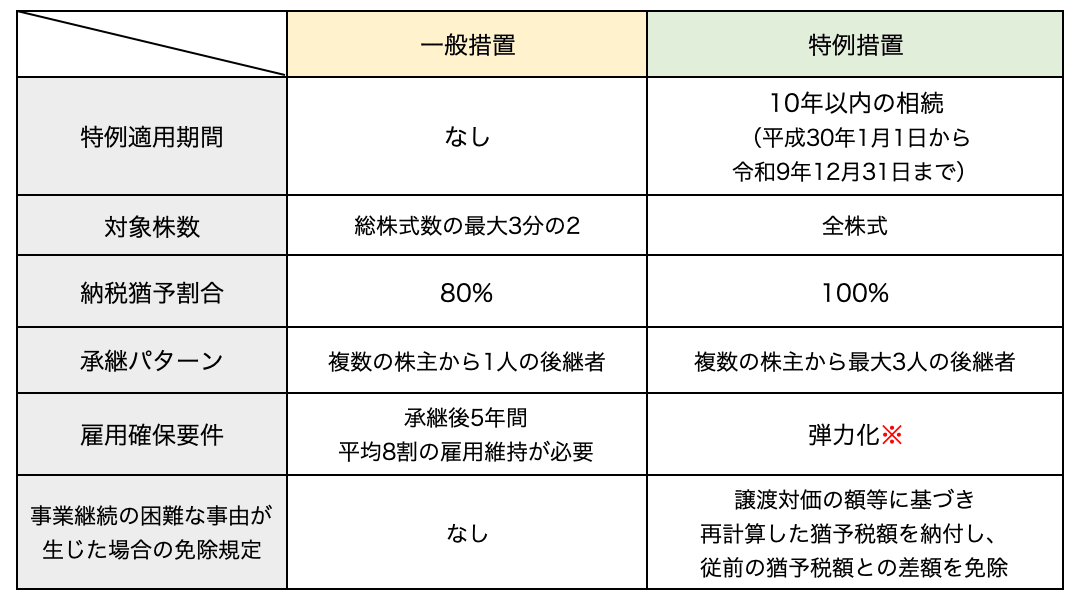

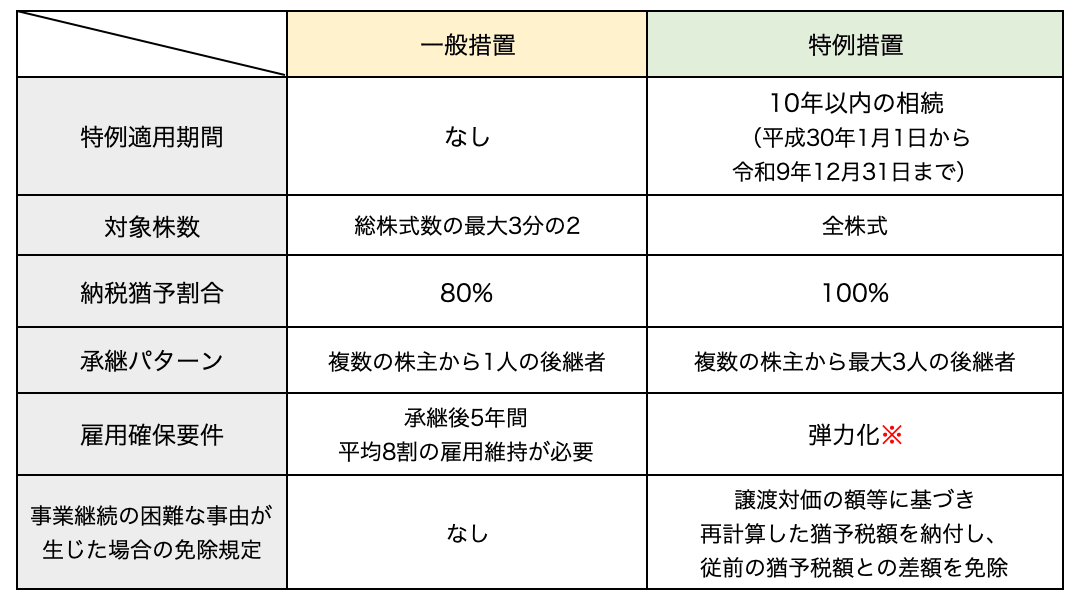

株式等の納税猶予の特例は「一般措置」と「特例措置」の2種類あり、特例措置の方が要件は緩く、非上場株式等にかかる課税価格に対応する相続税すべてを猶予できます。

免除されるまでに納税猶予の対象となった株式を譲渡等した場合、納税の猶予は中止となり、本税に加えて利子税を納付しなければなりません。

なお特例を適用した相続人等が死亡した際は、猶予されている相続税の一部または全部が免除されます。

※雇用確保要件が満たせなかった場合には理由報告が必要ですが、その原因が経営悪化である場合には

「認定経営革新等支援機関」による指導助言を受けることで納税猶予を継続できます。

山林の納税猶予の概要

山林の納税猶予は、特定森林経営計画が定められている区域内の山林を取得した相続人が、自ら山林の経営を行う際に適用できる制度です。

猶予される納税額は、林業経営相続人が納付すべき相続税のうち、特例山林に係る課税価格の80%に対応する相続税です。

山林の納税猶予の適用期間中に、特例山林の山林経営廃止や譲渡、転用などが行われた場合、猶予されている相続税の一部または全部を利子税と併せて納付しなければなりません。

なお特例を適用した相続人が死亡した際は、相続人が死亡した日から6か月を経過する日までに税務署へ書類を提出することで、納税が免除されます。

医療法人持分の納税猶予

医療法人持分の納税猶予は、相続人が医療法人の持分を相続した場合で、その医療法人が相続税の申告期限において認定医療法人であるときに適用できる制度です。

猶予される納税額は、この特例の適用を受ける持分の価額に対応する相続税であり、一定の要件を満たすことで、認定移行計画に記載された移行期限まで納税が猶予されます。

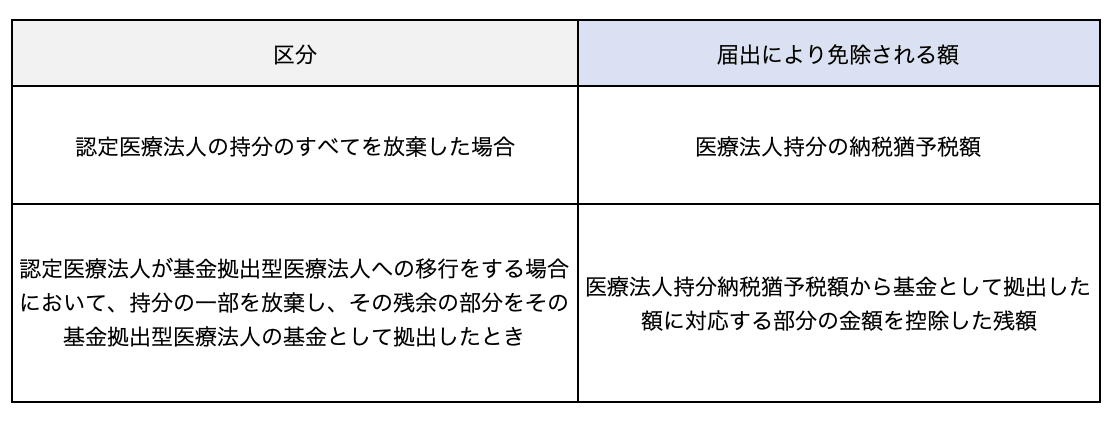

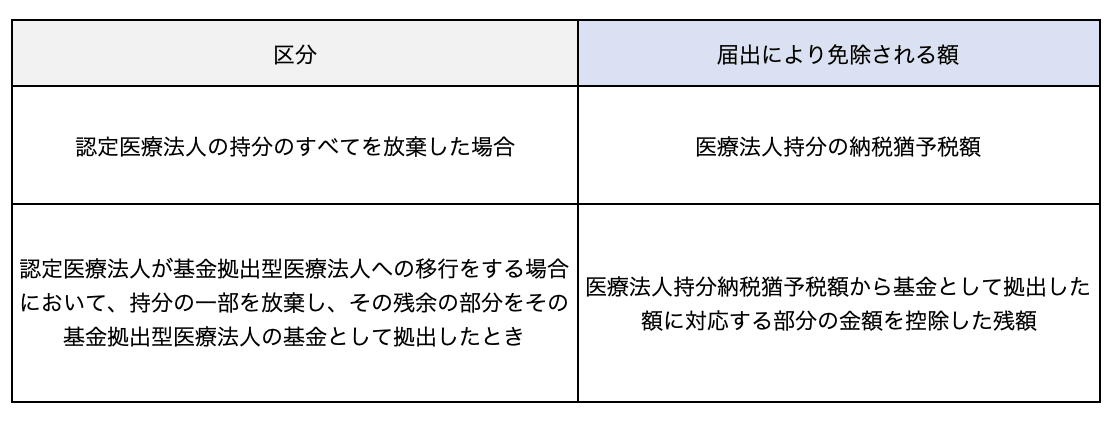

認定医療法人の認定移行計画に記載された移行期限までに、次に掲げるケースに該当(一定の場合を除く)することになった場合、届出書を提出することでそれぞれに掲げる金額に相当する相続税額が免除されます。

美術品の納税猶予の概要

美術品の納税猶予は、被相続人から取得した特定美術品に対して適用できる制度です。

被相続人は寄託先美術館の設置者と特定美術品の寄託契約を締結し、認定保存活用計画に基づき、特定美術品をその寄託先美術館の設置者に寄託していた者でなければいけません。

また美術品を取得した相続人は、特定美術品の寄託先美術館の設置者への寄託を継続する必要があります。

猶予される納税額は、相続人が納付すべき相続税の額のうち、特定美術品に係る課税価格の80%に対応する相続税です。

納税猶予を適用した相続人が死亡した場合、猶予されている相続税の納付は免除されます。