個人事業主が税務調査を受ける確率は、所得税の確定申告書の提出件数を踏まえると、それほど高くありません。

しかし、一定の条件を満たす個人事業主は調査対象となりやすいため、売上の大小に関係なく、税務調査の基本的なポイントを把握しておくことが重要です。

本記事では、個人事業主に対する税務調査の概要と、知っておくべき基本的な対策について解説します。

【この記事の監修者】

讃良周泰税理士事務所 税理士 讃良 周泰

目次

個人事業主に対する税務調査の概要

税務調査は、税務署や国税局が適正な申告・納税が行われているかを確認するために、納税者の申告内容を調べる制度です。

税務署は全国524か所にあり、個人事業主に対する税務調査は、基本的に税務署の個人課税部門の職員が担当します。

調査対象となる個人事業主の範囲や基準は公表されていません。

そのため、事業者として活動している以上、小規模の個人事業主であっても、税務調査を受ける可能性が完全になくなることはありません。

税務調査を受けやすい

個人事業主の特徴

申告内容に不明点がある場合や、特定の業種に該当する個人事業主は、税務調査の対象となりやすい傾向があります。

申告内容に誤りがある

無申告や申告内容の誤りは、税務調査を受けやすい代表的なケースです。

確定申告書の計算ミスや記載漏れだけでなく、申告内容に疑義がある場合も調査対象となりやすいので注意してください。

また、申告内容が適切であっても、内容確認のために調査が実施されることがあるため、どの事業者も基本的な調査対策は不可欠です。

収入・支出の額が前年と大きく異なる

売上の急増・急減や、経費の割合が業界平均と大きく異なる場合は、調査対象者として選定されやすくなります。

事業者が毎年同程度の収入を維持することは容易ではありませんが、極端に収入が減少した場合は、売上除外が疑われることもあります。

収入が前年と同程度であるにもかかわらず、利益が大幅に減少しているケースでは、経費の水増しが疑われるため注意が必要です。

意図的なものでなくとも、急激な収入・支出の増減があると税務署の目に留まりやすくなるので、調査を受ける可能性を考慮した対策が求められます。

無申告・申告漏れの多い業種に該当する

飲食業やサービス業など、現金取引が多い業種は売上の申告漏れが発生しやすく、調査対象になりやすい傾向があります。

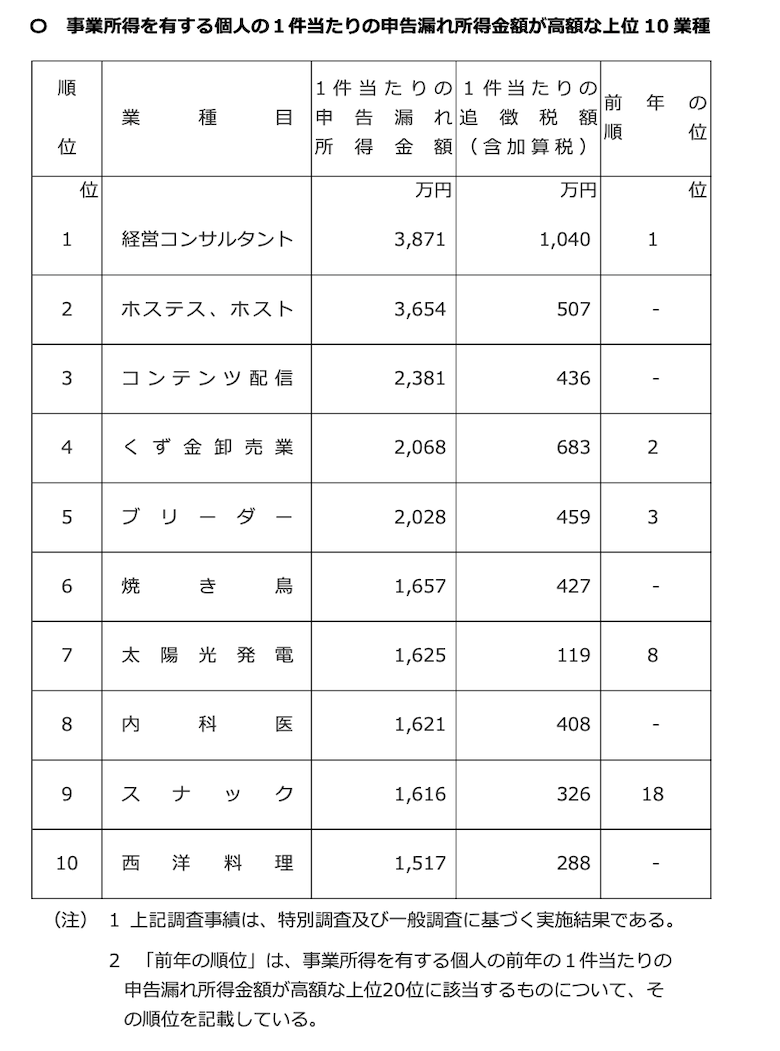

国税庁は毎年、申告漏れが多い業種を公表していますが、該当する業種の事業者は、適正に税務申告をしていたとしても、他の業種に比べて相対的に調査対象となりやすいので気を付けてください。

出典:令和5事務年度 所得税及び消費税調査等の状況(国税庁)

個人事業主が実施できる税務調査対策

個人事業主が税務調査を回避するためには、適切に申告するだけでなく、申告書を提出した後の対応もポイントになります。

申告誤りに気が付いた時点で対処する

申告内容の誤りに気付いたときは、税務調査が入る前に修正申告等を行うことが重要です。

申告誤りによって増差税額が生じた際には、本税に加えて附帯税も納める必要がありますが、自主的に修正申告等を提出すれば、適用される加算税の税率は下がります。

期限内に申告書を提出している場合、自主的修正申告には加算税が賦課されないため、税務調査の有無を問わず、申告誤りに気付いた時点で早めに対応することが望ましいです。