贈与税は、財産を無償で受け取った場合に支払う税金であり、申告手続きは財産を受け取った側(受贈者)が行います。

また贈与税の申告・納税の対象となるのは『個人』のみであり、『法人』が財産の贈与を受けても贈与税の対象とはなりません。

ただ法人が贈与を受けた場合には、法人税が課税されます。

本記事では、贈与者と受贈者が個人・法人だった場合の税金の取り扱いについて、ご説明します。

【この記事の監修者】

讃良周泰税理士事務所 税理士 讃良 周泰

目次

贈与税は個人間で財産を贈与した場合に課税される税金

贈与税は、個人から個人に財産を贈与した場合に発生する税金で、法人から個人への贈与は、贈与税の対象になりません。

また贈与税の対象となる財産は、現金や不動産などの現物以外にも、借金取り消しや食事を奢るなど経済的利益を受けた場合も対象となります。

そして贈与税の計算は、1月1日から12月31日までの1年間で贈与を受けた財産の合計金額に対し課税します。

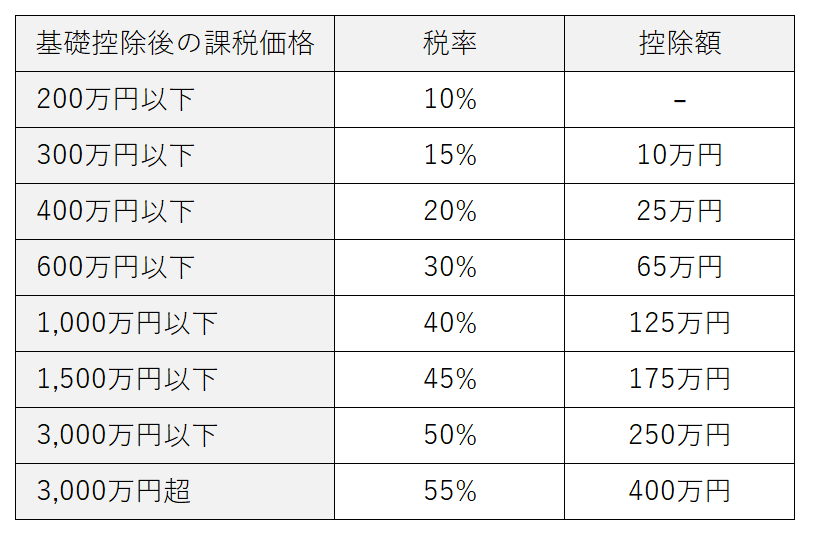

贈与税は、課税金額が高くなるほど税率が上がり、最高税率は55%です。

<贈与税の税率速算表【一般贈与財産用】(一般税率)>

出典:贈与税の計算と税率(国税庁)

https://www.nta.go.jp/m/taxanswer/4408.htm

なお贈与税には基礎控除額がありますので、1年間で贈与を受けた合計金額が110万円以内であれば、贈与税は非課税となります。

個人が法人から贈与を受けた場合は一時所得の対象

個人が法人から贈与を受けた場合、贈与税ではなく所得税の対象です。

贈与を受けた個人が、贈与者である会社の役員、従業員ではない場合、贈与を受けた金額は一時所得として課税されます。

一時所得は給与所得など、他の所得と合算して所得税を計算しますが、一時所得には50万円の特別控除額があります。

そのため法人から贈与を受けた金額が50万円までであれば、所得税は発生しません。

なお贈与者である法人は、贈与金額を寄附金として計上します。

寄附金は原則損金となりますが、寄附金の損金算入限度額を超えた部分については、損金計上できません。

会社役員が会社から贈与を受けた場合は給与所得の対象

法人から個人への贈与の場合、財産をもらった個人は原則一時所得の対象です。

しかし受贈者の個人が、贈与者である会社の役員、従業員であった場合、一時所得ではなく給与所得として課税されます。

給与所得は年間の給与収入を合計して計算しますので、毎月の給与や役員報酬と合算し所得金額を計算します。

役員であった場合、贈与者である会社は、贈与金額を役員賞与として計上しなければなりません。

役員賞与は寄附金とは異なり、損金には該当しませんので、ご注意ください。

個人から法人への贈与は法人税の対象

個人から法人への贈与(寄付)は、法人税の対象です。

現金であれば、現金の額をそのまま利益として計上しますが、不動産などをもらった場合には時価を受贈益として計上します。

時価とは、その時点においての相場金額をいい、売買実例などを参考とします。

また周辺地域に売買実例が無い場合には、公示価格や固定資産税評価額を参考にしたり、場合によっては不動産鑑定士に査定してもらうことも選択肢となります。

個人から法人に現預金以外の資産を贈与した場合は譲渡所得の対象

個人から法人に金銭贈与を行った際は、個人に対して納税義務は生じません。

しかし贈与財産が現預金以外の資産だった場合、贈与時の時価で売却したものとして譲渡所得の対象となります。

<譲渡資産に該当する主な財産の種類>

・土地

・借地権

・建物

・株式

・金地金

・ゴルフ会員権

・特許権

・著作権

譲渡所得は、譲渡資産の購入金額と売却金額の差額に対して課税する所得です。

個人から法人に譲渡資産を贈与した場合、贈与時点の時価を譲渡価額とみなして譲渡所得の計算を行います。

<譲渡所得の計算式>

〇不動産の譲渡

譲渡所得の金額=譲渡価額-(取得費+譲渡費用)-特別控除額(※)

※特別控除額の適用には要件があります。

〇株式の譲渡

譲渡所得の金額=譲渡価額-(取得費+譲渡費用)

〇金地金やゴルフ会員権などの譲渡

譲渡所得の金額=譲渡価額-(取得費+譲渡費用)-特別控除額(50万円)

なお譲渡価額が必要経費よりも小さい場合には、譲渡所得金額は発生しませんので、所得税を支払う必要はありません。

高額な財産の贈与時には一度専門家に相談すること

贈与税は贈与をした時点で課税関係が生じ、原則として贈与行為の取り消しはできません。

そのため