インボイス制度とは、事業者が消費税を支払うときに正式な請求書やレシートに書かれた消費税だけが仕入税額控除の対象となる制度です。

インボイス制度は、課税事業者だけでなく、免税事業者への影響が予想されており、零細企業や個人事業者にとって大きな打撃だといわれています。

具体的にどうなっていくのか、概要を説明します。

【この記事の監修者】

讃良周泰税理士事務所 税理士 讃良 周泰

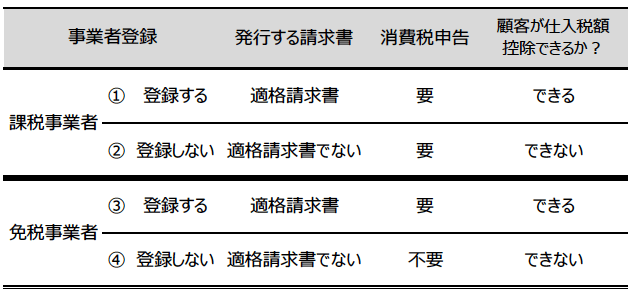

インボイス制度における事業者の選択肢

個人、法人を問わず、令和5年10月からは「適格請求書」を発行する登録事業者とそうでない事業者とに分かれます。

消費税は、原則、基準期間(原則として2年前)の課税売上高が1,000万円を超えると課税事業者になります。

課税事業者でない個人事業主や法人は、免税事業者です。

令和5年10月からの適格請求書を発行するためには、例え課税事業者であっても登録申請が必要となります。

上の表で②のケースは、課税事業者でも登録しなかった場合です。

②のケースでは、適格請求書が発行できないため顧客側の消費税計算では、仕入税額控除ができません。

この場合は、登録事業者になることで①のケースとなります。

課税事業者の登録申請録は、令和3年10月1日から開始されるようです。

一方、深刻なのは免税事業者です。

③のケースは、免税事業者であっても顧客から「適格請求書がほしい」と言われると、登録して適格請求書を発行せざるを得ません。

しかし、それだけではなく、消費税の申告・納付もしなければならなくなります。

これが問題となります。

実務上、免税事業者が消費税を請求することは暗黙の了解として行われてきました。

免税事業者は売上の際、消費税を預かりはするものの納税が免除され、仕入れで消費税を支払ってもなお、消費税の一部が免税事業者の手元に残る「益税」と呼ばれる現象がありました。

免税事業者が課税事業者になると、今までの益税がなくなるだけという見方もありますが、消費税の支払いは資金繰りの調整が必要となります。

免税事業者への影響は大きいと言わざるを得ません。

簡易課税制度とは?

消費税には、課税売上高が5,000万円以下の事業者には、届出により簡単に仕入控除税額の計算を認める簡易課税制度があります。

仕入控除税額の計算を簡素化し、事業者の事務負担の軽減のために設けられた特例制度です。

消費税の計算は、原則課税が

消費税の納付税額 = 課税売上等に係る消費税額 - 課税仕入等に係る消費税額

で求めるのに対し、簡易課税では、

消費税の納付税額 = 課税売上等に係る消費税額 -(課税売上等に係る消費税額×みなし仕入率)

として計算します。

みなし仕入率とは業種ごとに予め決められているものを使います。

【関連記事】

消費税の簡易課税制度とみなし仕入れ率とは?

例えば、顧客がこの方式で消費税を計算している場合には、あえて適格請求書を求めてこないといえます。

しかし、顧客での税金の計算方法はわかりません。

顧客においては、普通は簡易課税と原則課税の両方を計算し、節税となる方法を選ぶでしょうから、顧客に簡易課税を進めるわけにはいかないですね。

【関連記事】

消費税課税事業者届出書の書き方および提出時に注意すべきポイント

経過措置はあるのか?

岐路に立たされる免税業者ですが、当面は「適格請求書」を発行できなくても経過措置があります。

経過措置は2段階となり計6年間適用されます。

まず、令和5年10月1日から令和8年9月30日の3年間は、適格請求書でなくても課税仕入れの80%が仕入税額控除できます。

そして、その後令和8年10月1日から令和11年9月30日の3年間は、適格請求書でなくとも課税仕入れの50%が仕入税額控除できます。

経過措置により、免税事業者の発行する請求書等は、3年ごとに仕入税額控除ができない割合が増えて令和11年10月からは仕入れ税額控除ができないものになってしまいます。

3年ごとに適格請求書でないものは、顧客の消費税を増やすことになってしまうのです

免税事業者の選択肢とは?

インボイス制度に備え、免税事業者はどのような選択が考えられるでしょうか?

一つは、適格請求書を発行し、課税事業者となり消費税を申告するという選択です。

これは、今までの益税は享受できなくなるけれども、商品開発や顧客開拓で生き残りを探す方法です。

もう一つは、