路線価は相続税・贈与税の計算のために使用し、時価は不動産売買の取引価格として用いられます。

同じ土地でも、路線価と時価では算出される金額は異なりますので、それぞれの特徴と、路線価を利用した評価額の算出方法についてご説明します。

【この記事の監修者】

讃良周泰税理士事務所 税理士 讃良 周泰

目次

路線価と時価の違い

時価とは

時価は、その時点の相場で取引が成立する価格をいい、土地の時価は景気や周辺地域の土地開発状況などにより、価格は変動します。

時価を調べるには、地元の不動産業者などに確認するしかありません。

しかし国土交通省は、時価の指標となる価格として『公示価格』を公表しており、公示価格と時価は同程度の価格です。

そのため時価の確認が難しい場合には、公示価格を参考にする方法もあります。

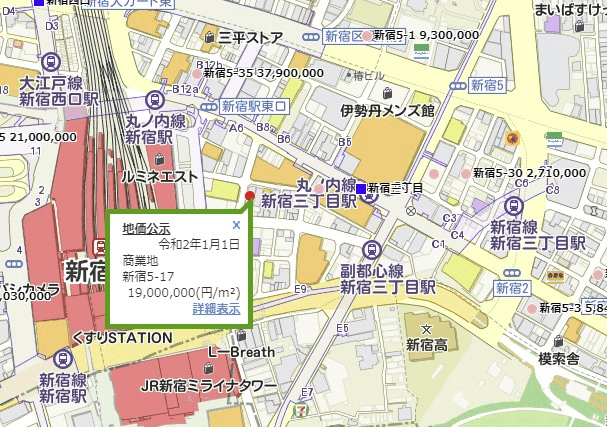

<JR新宿駅周辺(新宿5-17)の公示価格>

出典:不動産取引価格情報検索

路線価とは

路線価は、国税庁が相続税・贈与税の土地評価額を算出するための価格です。

路線価は各道路に金額が定められており、公示価格(時価)の80%程度が路線価の金額になるように設定されています。

ただ時価の80%は目安であり、時価よりも路線価の方が高い地域や、路線価の金額が抑えられている地域も存在しますのでご注意ください。

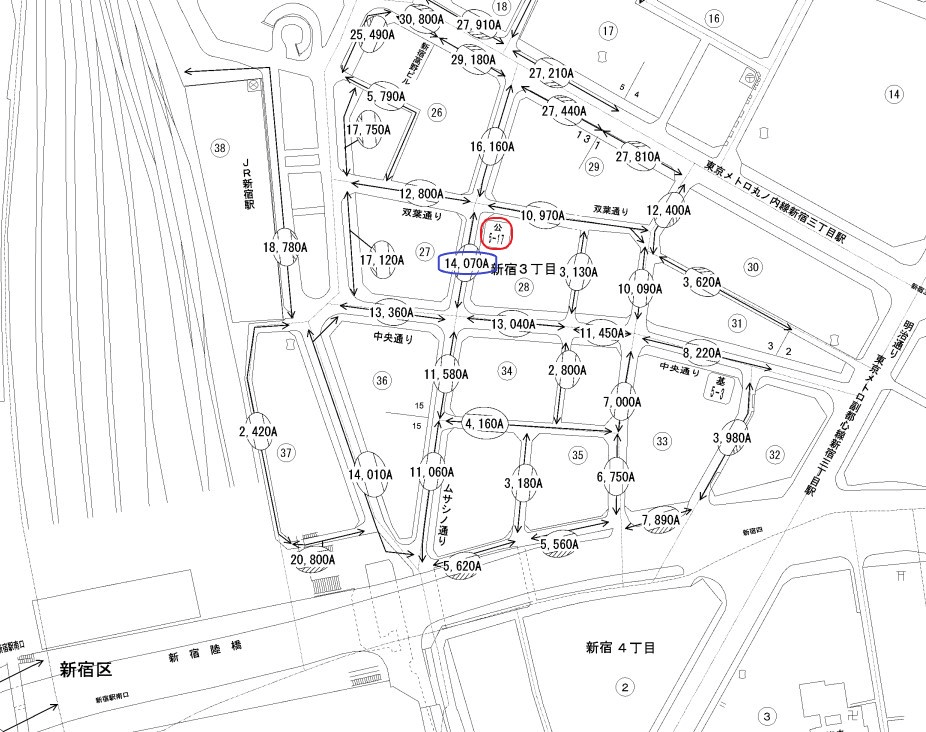

下記の画像中央『公5-17』と記されている場所は、先ほどご紹介した公示価格「新宿5-17」の場所です。

「新宿5-17」の路線価は1,407万円で、同じ場所の公示価格1,900万円の約74%の評価額となっています。

<JR新宿駅周辺の路線価図>

路線価を用いた土地の評価額の算出方法

路線価を使用して相続税評価額を算出する場合、補正処理をする必要があります。

補正の数値によっては、評価額が2割、3割と下がることも珍しくありません。

土地の形状によって相続税評価額は変わる

相続税評価額を算出する際の補正計算には、相続税評価額が上がる加算補正と、評価額が下がる減算補正の2種類あります。

評価額が上がる補正は、二方向以上の道路に接している土地のみが対象で、道路に一面しか接していない土地に対しての加算補正はありません。

一方評価額が下がる補正は、「不整形地補正」や「地積規模の大きな宅地の評価」など、標準的な土地と比較して、土地の形状がいびつであったり、土地の面積が著しく大きい土地を対象としています。

そのため宅地開発で、正方形や長方形の形に整っている土地については、減算補正はほとんどありません。

一方で、田舎の土地など区画整理がされていない土地は、形状補正が必要となるケースが高いため、評価額が下がる可能性もあります。

路線価×面積で概算の相続税評価額は算出可能

一面しか道路に接していない土地の場合、加算補正はありません。

そのため土地の接している路線価に面積を乗じるだけで、概算の相続税評価額を算出できます。

ただ減算補正の計算を行わないと、高い相続税評価額で相続税の計算をしますので、その分支払う相続税も多くなります。

路線価が設定されていない地域も存在する

路線価は、すべての道路に金額が設定されているわけではありません。

その場合は税務署長に路線価を設定してもらうように申請(特定路線価)することも出来ます。

また路線評価の対象地域外にある土地は、倍率評価地域といい、固定資産税評価額に指定されている倍率を乗じて、相続税評価額を算出します。

また倍率評価の計算の場合、補正計算は原則ありませんので、路線価と比べると評価額の算出が簡単です。

なお対象物件が路線価地域か倍率地域に該当するかは、国税庁ホームページに公表されている路線価図で確認できます。

路線価評価する際の注意点

土地の形状補正を間違えると損をする

土地の形状補正は、相続税評価額を下げるための補正ですので、形状補正を行わないと本来の相続税評価額も高い評価額を算出されます。

たとえば相続税評価額200万円を下げる補正計算が可能な場合、相続税の税率が10%なら、20万円分の相続税を抑える効果があります。

逆に減算補正を行わないと、相続税を20万円多く納めることになりますので、補正計算の有無は土地ごとに確認してください。

貸付地評価は最大90%相続税評価額を減額できる

貸宅地の評価額を算出する場合には、借地権に相当する割合を形状補正後の評価額から控除できます。

借地権割合は路線価図で設定されており、先ほどご紹介した新宿駅周辺の借地権割合は90%です。

借地権割合90%の場合、10%部分が貸宅地評価となりますので、1億円の土地でも相続税評価額は1,000万円となります。

そのため