黒字倒産の危険性のある会社の兆候を見抜くための決算書のポイントを教えてください。

【この記事の著者】 江黒公認会計士事務所 公認会計士 江黒 崇史

http://www.eguro-cpa.com/

「黒字であれば、利益が出ているのだから会社の状況は問題ない」と考える方が多いと思います。

しかし、じつは世の中には上場企業であっても黒字なのに倒産してしまうことがあります。

それは、「黒字倒産」の事態に陥ってしまうからです。

目次

黒字倒産とは?

黒字倒産とは、利益が出ているにもかかわらず、債務の支払いや借入返済等の資金繰りに窮し、会社が倒産してしまうことです。

一方、赤字であっても会社に現金がある限り会社が倒産することはありません。

会社にとって現金は、まさに人間にとっての血液と同じものなのです。

では、黒字倒産について具体的に見ていきましょう。

ここでは、物販を営む会社を例に考えてみます。

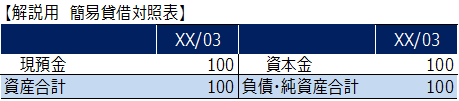

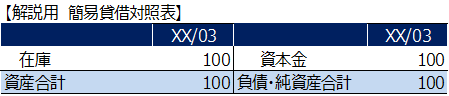

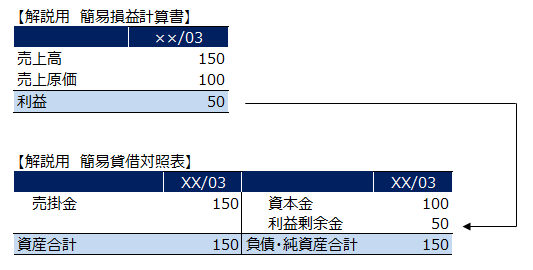

資本金を100円とします。

商売をするにあたり、まず100円の在庫を仕入れました。

そして、外部へは150円で販売し、50円の利益が出ました。

①会社を100円で設立

②在庫を100円で仕入れ、100円を支払った

③100円の在庫を外部へ150円で販売した。

売却代金は末締め、翌月末入金の掛売り上げであった。

ここまで見てみると、「利益が出ているのに会社には現金がない状態」であることがわかると思います。

通常の会社経営であれば、借入金の返済や人件費・家賃等の経費の支払いがあるでしょう。

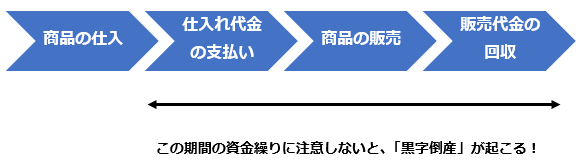

一方、商慣習として、商品の仕入代金の支払い時期と売上の入金時期を比べると、商品の支払いは早く、売上の入金は遅いことが多いと思います。

つまり、会社経営では仕入の支払いはできるだけ遅く、売上の回収はできるだけ早くしていく意識が大事になります。

もちろん、「資金繰り表」の作成が大事なのはいうまでもありません。

黒字倒産を見抜く決算書のポイント

次に、黒字倒産を見抜く決算書のポイントについて見ていきましょう。

黒字倒産を見抜く3つのポイント

1.損益計算書よりも貸借対照表が大事(キャッシュ・フロー計算書が入手できればキャッシュ・フロー計算書も重要)

2.貸借対照表では安全性の指標を見る

3.ネット・キャッシュ(現預金△有利子負債)や回転期間分析を行なう

1.貸借対照表が大事

多くの方が、「損益計算書は読むのが得意だが、貸借対照表は難しい」という印象をお持ちかと思います。

しかし、貸借対照表はコツを掴んでしまえば難しくありません。

特に会社の財政状態を見抜くには、貸借対照表は避けて通れない重要なものです。

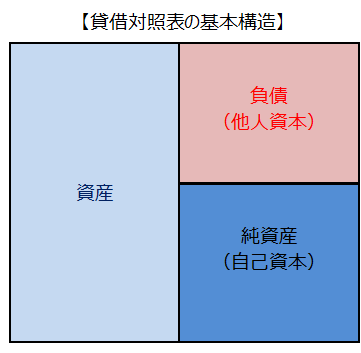

貸借対照表は、次の図のような3つのボックスを意識して下さい。

今回は黒字倒産を見抜く貸借対照表のポイントなので、安全性を意識しましょう。

安全性とは財務の安全性を意味します。

上の図で「純資産(自己資本)」、「負債(他人資本)」とあります。

負債とは、簡単に言うと将来キャッシュアウトが生じるもので、この比率が高いと危険です。

一方、純資産は資本金等から構成されており返済義務ありません。

では、貸借対照表でどのように財務の安全性を見ればいいのでしょうか。

2.貸借対照表の安全性のポイント

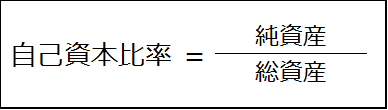

①自己資本比率

貸借対照表を見る際には、上述した純資産(自己資本)の割合が高いほど返済すべき負債比率が低く、安全性が高いといえます。

そこで、純資産割合を出す際に「自己資本比率」を算出します。

①自己資本比率

貸借対照表を見る際には、上述した純資産(自己資本)の割合が高いほど返済すべき負債比率が低く、安全性が高いといえます。

そこで、純資産割合を出す際に「自己資本比率」を算出します。

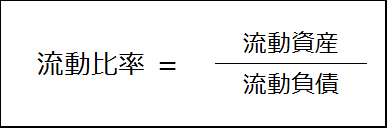

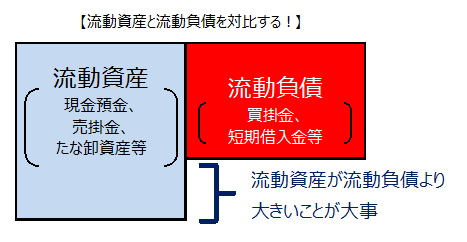

こちらも業種によって異なりますが、120~140%であれば安全、200%以上あればかなり安全といわれています。

危ない会社か否か、まずは①自己資本比率、②流動比率の2つで読み解いてください。

3.ネットキャッシュの確認や回転期間分析を行なう

①ネットキャッシュ

貸借対照表の預金欄を見ると、潤沢な預金がある会社があります。

そこで、「この会社は預金が沢山あるので安全な会社だな」と思ってしまうと危険なことがあります。

なぜなら、預金が沢山あるのも借入金や社債などによる資金調達があったおかげかもしれないからです。

預金と借入金等を比較するだけでその会社がどれだけ借入があるのか、実質的にも無借金経営なのかわかりますので、ぜひチェックしてみてください。

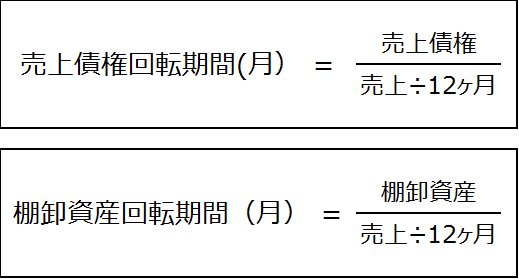

②回転期間分析

黒字倒産は資金繰りに行き詰って起こります。

となると、会社の売掛金や在庫がきちんとビジネスで回っているのかが大事になります。

損益計算書だけ見ていて売上が伸びていても、それが不正な売上だったら大変なことです。

そこで、適正に売掛金や在庫が回収されているか、滞留していないかを見るために「回転期間分析」というものを行ないます。

式は簡単で、売掛金・受取手形(売上債権)や棚卸資産の残高を1ヵ月分の売上で割ることで、何ヵ月分の売上に対応する売上債権や棚卸資産が残っているのかがわかる分析手法です。

例えば、10~12ヵ月という結果が出れば、その売掛金や棚卸資産は滞留傾向にあることがわかります。

もちろん、ビジネスモデルによっては売掛金の回収まで10~12ヵ月かかるのが通常というケースもあるかもしれません。

しかし、回転期間分析の結果が長いというのは滞留債権、滞留在庫リスクが高く、資金繰りも厳しい状況が推察されるので黒字倒産リスクにも気をつける必要があります。

また、