消費税の課税事業者となった際は、個人・法人問わず「消費税課税事業者届出書」を提出しなければなりません。

消費税課税事業者届出書には「基準期間用」と「特定期間用」の2種類ありますので、各届出書の書き方および、提出する際の注意点について解説します。

【この記事の監修者】

讃良周泰税理士事務所 税理士 讃良 周泰

目次

消費税課税事業者届出書を提出が必要な事業者

「消費税課税事業者届出書」は、基準期間における課税売上高が1,000万円を超えた場合に提出が必要になり、基準期間は個人事業者については前々年、法人は前々事業年度です。

届出書の提出期限は定められていませんが、課税事業者となる事由が発生したら速やかに「消費税課税事業者届書(基準期間用)」を提出してください。

特定期間における課税売上高が1,000万円を超えた際は、「消費税課税事業者届書(特定期間用)」を提出しなければならず、

個人事業者はその年の前年の1月1日から6月30日、法人は原則前事業年度開始の日以後6か月が特定期間です。

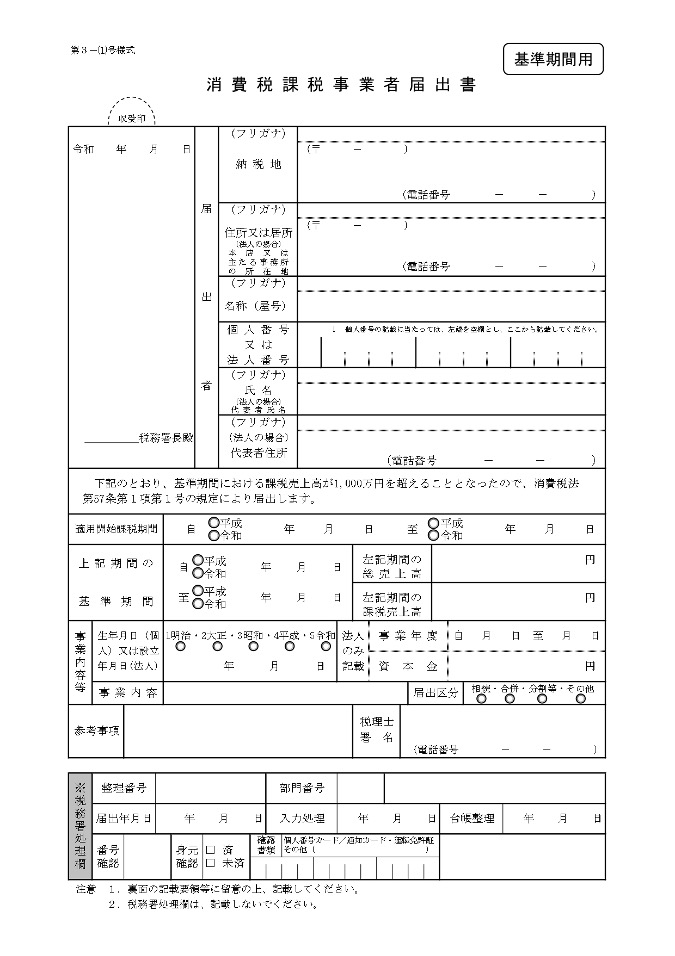

消費税課税事業者届書(基準期間用)の書き方

「消費税課税事業者届出書(基準期間用)」には、次の事項を記載します。

【消費税課税事業者届出書(基準期間用)の記載事項】

●宛先

納税地を管轄する税務署名を記載します。

●納税地

納税地を記載します。

個人事業者については、開業届に記載した納税地に指定している住所・電話番号を記載してください。

●住所又は居所

個人事業者で住所地以外の場所を納税地としている場合、住所地と納税地は異なります。

電話番号も忘れずに記載してください。

●名称(屋号)

個人事業者は開業届に記入した屋号を記載してください。

●個人番号又は法人番号

個人事業者は個人番号(マイナンバー)、法人は法人番号を記載します。

個人事業者の方が届出書の控えを作成する際は、控えに個人番号を記載しないなど個人番号の取扱いに注意してください。

●代表者住所(法人のみ)

法人代表者の住所を記載してください。

●適用開始課税期間

納税義務が免除されないこととなる課税期間の初日および末日を記載します。

●上記期間の基準期間

「適用開始課税期間」欄の基準期間の初日および末日を記載します。

●左記期間の総売上高

基準期間に国内において行った資産の譲渡等の対価の額の合計額を記載します。

●左記期間の課税売上高

基準期間に国内において行った課税資産の譲渡等の対価の額の合計額を記載します。

(課税売上高は、消費税の課税対象となる取引の売上高です。)

●事業年度(法人のみ)

事業年度を記載します。

法人の事業年度が1年に満たない場合、「適用開始課税期間」欄に記載した開始月日を含む事業年度の初日および末日を記載します。

●資本金(法人のみ)

法人の資本金の額(出資の金額)を記載します。

●生年月日(個人)又は設立年月日(法人)

個人事業者は生年月日、法人は設立年月日を記載してください。

●事業内容

事業内容を記載します。

●届出区分

届出の事情に該当する「相続」・「合併」・「分割等」・「その他」のいずれかの項目に◯を付します。

相続、合併又は分割等があったことにより、この届出書を提出する場合、併せて「相続・合併・分割等があったことにより課税事業者となる場合の付表」を提出してください。

●参考事項

その他参考となる事項等がある場合に記載します。

●税理士署名

関与税理士がいる場合は、税理士の署名および電話番号を記載してください。

●税務署処理欄

記載不要です。

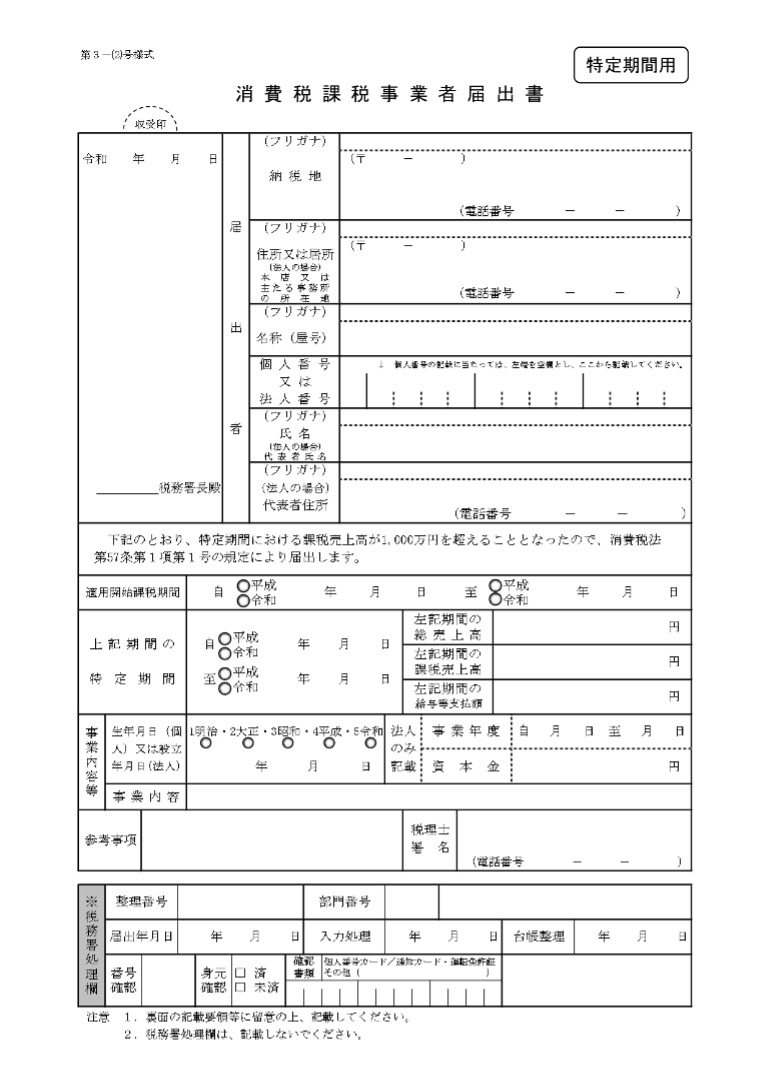

消費税課税事業者届書(特定期間用)の書き方

消費税課税事業者届書(特定期間用)には、次の事項を記載します。

【消費税課税事業者届出書(特定期間用)の記載事項】

●宛先

納税地を管轄する税務署名を記載します。

●納税地

納税地を記載します。

個人事業者については、開業届に記載した納税地に指定している住所・電話番号を記載してください。

●住所又は居所

個人事業者で住所地以外の場所を納税地としている場合、住所地と納税地は異なります。

電話番号も忘れずに記載してください。

●名称(屋号)

個人事業者は開業届に記入した屋号を記載してください。

●個人番号又は法人番号

個人事業者は個人番号(マイナンバー)、法人は法人番号を記載します。

個人事業者の方が届出書の控えを作成する際は、控えに個人番号を記載しないなど個人番号の取扱いに注意してください。

●代表者住所(法人のみ)

法人代表者の住所を記載してください。

●適用開始課税期間

納税義務が免除されないこととなる課税期間の初日および末日を記載します。

●上記期間の特定期間

「適用開始課税期間」欄の基準期間の初日および末日を記載します。

●左記期間の総売上高

基準期間に国内において行った資産の譲渡等の対価の額の合計額を記載します。

●左記期間の課税売上高

基準期間に国内において行った課税資産の譲渡等の対価の額の合計額を記載します。

(課税売上高は、消費税の課税対象となる取引の売上高です。)

●左記期間の給与等支払額

課税売上高に代えて給与等支払額の合計額により判定を行なった場合は、その金額を記載してください。

●事業年度(法人のみ)

事業年度を記載します。

法人の事業年度が1年に満たない場合、「適用開始課税期間」欄に記載した開始月日を含む事業年度の初日および末日を記載します。

●資本金(法人のみ)

法人の資本金の額(出資の金額)を記載します。

●生年月日(個人)又は設立年月日(法人)

個人事業者は生年月日、法人は設立年月日を記載してください。

●事業内容

事業内容を記載します。

●参考事項

その他参考となる事項等がある場合に記載します。

●税理士署名

関与税理士がいる場合は、税理士の署名および電話番号を記載してください。

●税務署処理欄

記載不要です。

消費税課税事業者届書以外の届出書を提出するケース

消費税の課税事業者になる場合でも、「消費税課税事業者届書」以外の届出書を提出するケースもあるためご注意ください。

課税事業者になることを選択する場合

基準期間における課税売上高が1,000万円以下の事業者が課税事業者になることを選択する際は、「消費税課税事業者届出書」ではなく「消費税課税事業者選択届出書」を提出することになります。

消費税課税事業者選択届出書には提出期限があり、適用を受けようとする課税期間の初日の前日までです。