インボイス制度(適格請求書等保存方式)について免税事業者が取るべき対応は、制度の基本的な仕組みを理解した上で、インボイス発行が可能な課税事業者(適格請求書発行事業者)の登録の検討です。

検討にあたっては、免税事業者のままでいるデメリット・悪影響や、免税事業者から課税事業者に移行した者に対する経過措置が参考になります。

【この記事の監修者】

定岡佳代税理士事務所 税理士 定岡佳代

目次

消費税の免税事業者とは

消費税の免税事業者とは、売上にかかる消費税の申告・納付につき、事業が小規模であるとの理由で免除されている事業者を指します。

免除事業者に該当場合は、次の2つの場合です。

基準期間の課税売上高が1千万円以下の事業者

免税事業者とされるのは、基準期間における課税売上高が1千万円以下であり、かつ特定期間における課税売上高または給与等支払額が1千万円以下である事業者をいいます。

基準期間および特定期間は、消費税の申告・納付義務の有無等を判断する期間を指します。

個人事業者と法人では、それぞれ次のように判断します。

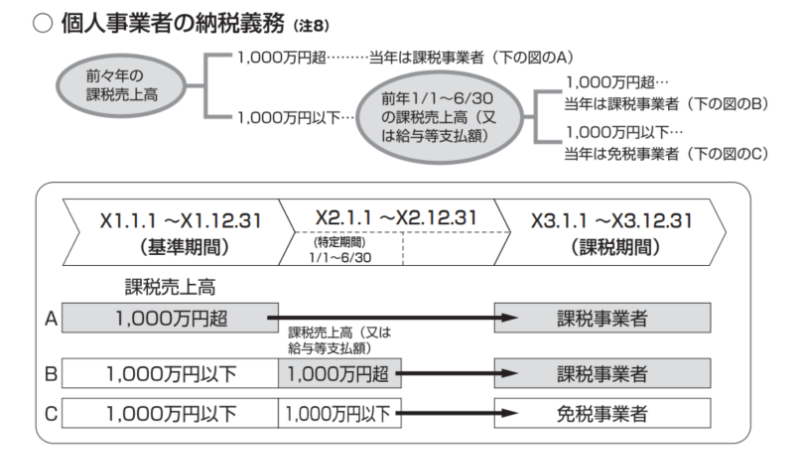

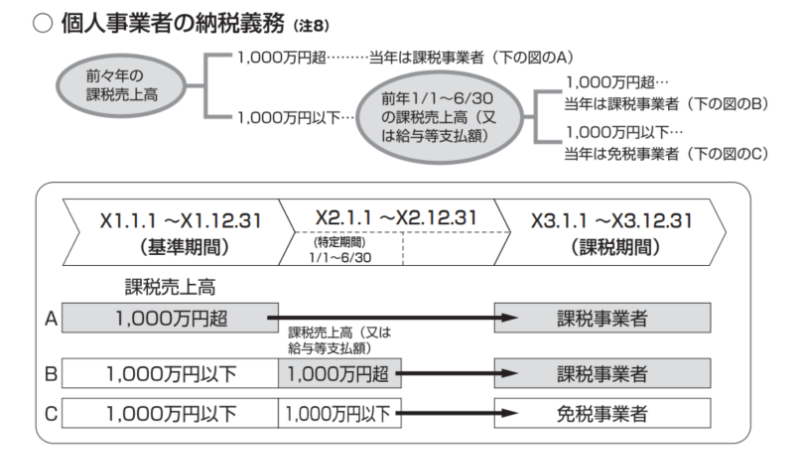

個人事業者が免税事業者と判定される場合

個人事業者が免税事業者として判定されるには、前提として、基準期間である前々年の1月1日から12月31日までの課税売上高が1千万円以下である必要があります。

その上で、特定期間である前年1月1日から6月30日までの課税売上高または給与等支払額も1千万円以下であれば、免税事業者となります。

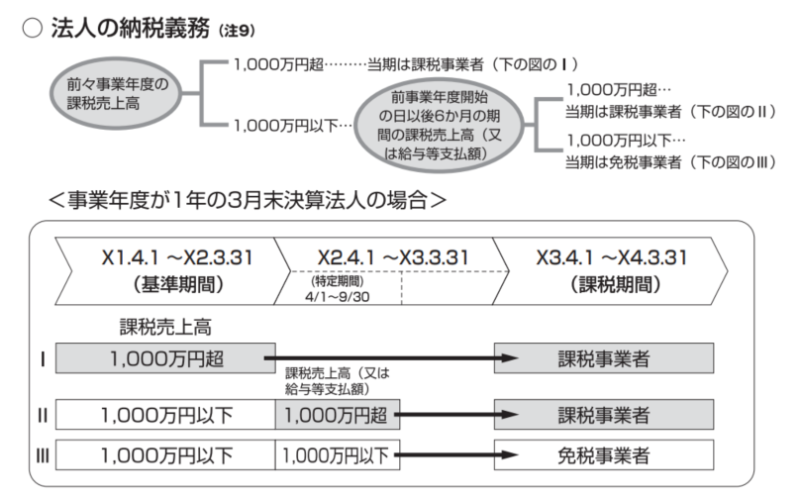

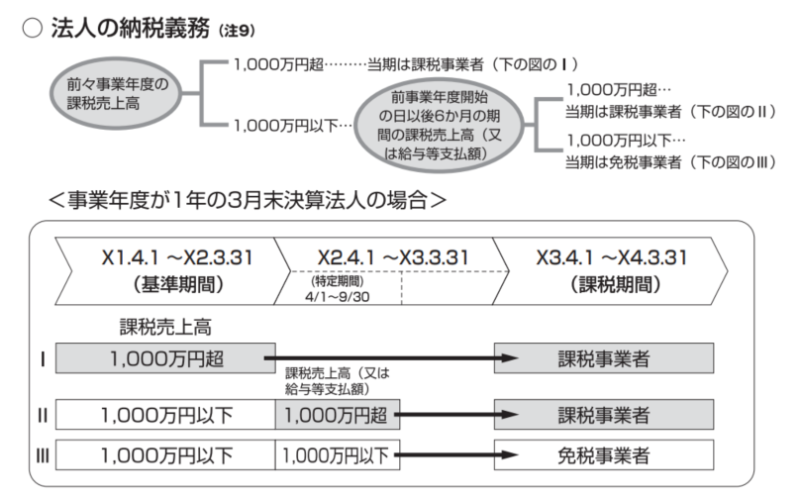

法人が免税事業者として判定される場合

法人が免税事業者として判定されるには、前提として、基準期間である前々事業年度の課税売上高が1千万円以下である必要があります。

その上で、特定期間である前事業年度開始日後6か月間の課税売上高または給与等支払額も1千万円以下であれば、免税事業者となります。

新しく事業を始めた人も消費税申告を免除される

創業まもない事業者も、基準期間がないため、消費税の納税義務は免除されます。(ただし2期目は特定期間の判定で課税事業者になる場合があります。)

免除される期間は次の通りですが、法人は基準期間がない場合も、その事業年度初日における資本金・出資の金額が1千万円以上である場合には、納税義務が免除されないことに要注意です。

・個人事業者:新規開業年とその翌年

・法人:設立事業年度とその翌事業年度

インボイス制度開始時に免税事業者がとるべき対応

インボイス制度(適格請求書等保存方式)の開始に伴って免税事業者がとるべき対応は、課税事業者への移行検討および移行に伴う取引・経理事務の見直しです。

対応のポイントを一覧にすると、次のようになります。

・適格請求書発行事業者(=課税事業者)に登録するか検討する

・上記対応を行う場合には、さらに請求書交付・経理事務・価格等の見直しを検討する

インボイス制度の理解

免税事業者が最初に理解しておきたいのは、インボイス制度の基本的な仕組みです。

本制度は消費税納付額の算定に関わるものです。

消費税の納付額は、「課税売上げにかかる税額」から「課税仕入れにかかる税額」を控除して求めます。

制度がスタートすると、「課税仕入れにかかる税額を控除するための条件として、売手が交付する請求書がインボイス(適格請求書)に該当していなければなりません。

インボイスを交付できるのは、適格請求書発行事業者としてあらかじめ登録を受けた人だけです。

重要なのは、適格請求書発行事業者となれるのは課税事業者だけであり、免税事業者は当てはまらない点です。

・発注者が従来通り仕入税額控除を行うため、インボイス交付に対応する必要あり

・インボイス交付にあたって、あらかじめ適格請求書発行事業者として登録する必要あり

・上記登録を受ければ課税事業者となり、消費税の申告・納付義務が生ずる

インボイス対応のための課税事業者への移行検討

制度概要を受けて免税事業者として考えたいのは、課税事業者かつ適格請求書発行事業者になる必要があるか否かです。

基本的には、インボイス交付不要の下記取引しか行わないという場合を除き、登録は検討しなければなりません。

・同じ免税事業者からの受注

・2割特例の対象となる事業者からの受注(令和8年9月30日の属する課税期間まで)

・簡易課税制度を選択する事業者からの受注

・取引1回あたり税込1万円未満の受注(令和11年9月30日まで)

・卸売市場や農協に委託する生産物の譲渡取引

・自動販売機・自動サービス機による販売取引

・古物営業、質屋、宅建業として、古物・質物・建物を譲渡する取引

・再生資源または再生分品を棚卸資産として売却する取引

請求書フォーマットの作成

インボイス制度を機に課税事業者となり、登録を受けてインボイスを交付する場合には、同時に使用中の請求書フォーマットを見直す必要があります。

適格請求書発行事業者の登録番号を始めとし、記載すべき項目や方法が変わるためです。

取引相手の請求書管理の方法によっては、書式についてあらかじめ協議する必要も出てくるでしょう。

・適格請求書発行事業者の氏名あるいは名称と登録番号

・取引年月日

・取引内容

・税率ごとに分けて算出された対価の額と適用税率

・消費税額

・書類を受け取る側の事業者の氏名あるいは名称

経理事務等の見直し

免税事業者の多くは、売上について税抜価格と消費税とを区別せず経理処理しています。

課税事業者となった場合には、上記方法から「仮受消費税額」や「仮払消費税率」等とする科目を新たに設け、取引にかかる対価と税額を分けて計算方法を検討することになります。

さらに、適切な税控除の要件として、自分が買手となる場合の支払い先からインボイスを交付してもらえるかも確認、検討しなければなりません。

価格の見直し(必要に応じて発注者との相談も)

課税事業者となれば、利益としてきた消費税を控除しつつも申告・納付する必要があります。

収支の状況によっては、消費税負担分の価格見直しも検討しなくてはならないでしょう。

価格引き上げとなった場合、発注者へ通知し、場合によっては事前協議も必要です。

こうした連絡の手間が最低限かかってくることも否めません。

インボイス制度が免税事業者に及ぼす悪影響

免税事業者のままインボイス制度の開始を迎えた場合、取引先の損失になり、取引機会の逸失まで有り得ます。

考えられるのは、次のような悪影響です。

発注者の損失に繋がる

免税事業者として受注を続ければ、インボイス制度開始後に発注者に損失を与える恐れがあります。

インボイスを交付できないことで発注者での仕入税額控除が不可能になり、利益が減少してしまうのです。

上記問題を取引先が重大視する場合、もっと直接的な悪影響が考えられます。

値下げ交渉や取引打ち切りの可能性も

免税事業者の発注者で仕入税額控除が出来なくなると、利益を維持する狙いで、値下げ交渉が入るかもしれません。

応じられない場合は、取引の頻度が減る可能性があります。

最悪のケースでは、発注打ち切りとなってしまいます。

もっとも、取引環境の急激な変化を避ける目的で、免税事業者のままでも発注者の損失を最小限に抑える経過措置があります(後述)。

措置は一時的なものに過ぎず、終わるまでの間には、課税事業者への移行およびインボイス対応を考えたいところです。

インボイス制度を機に課税事業者になるメリット

インボイス制度を機に免税事業者から課税事業者になった場合、発注者の損失を理由にした機会の逸失は防げます。

インボイスの交付が可能になること自体が、ささやかながら新規顧客に対するアピールポイントになるでしょう。

インボイス交付が可能になる

課税事業者に移行すれば、適格請求書発行事業者としての登録要件を満たせます。

適格請求書発行事業者の登録を受ける段階まで完了すれば、発注者の仕入税額控除の要件であるインボイスを交付できるようになります。

インボイス交付の準備までできれば、続いて多数のメリットを享受可能です。

取引機会を逃さない

インボイス交付が可能な課税事業者(=適格請求書発行事業者)になれば、発注者の控除が従来通り継続されることで、取引条件についての見直しが発生する可能性がなくなります。

最悪の場合として挙げた取引打ち切りは、ほぼ回避できるでしょう。

お得意様との信用やその他の条件が変わらなければ、顧客として残留してくれるのです。

簡易課税制度の選択で事務負担が減る

課税事業者として経理事務の見直しに迫られても、基準期間の課税売上高が5千万円以下であれば、簡易課税制度の選択によって負担を減らせます。

簡易課税制度では、事業区分に応じたみなし仕入率での控除が認められ、インボイスを交付してもらったり控除額を計算したりする手間が省けます。

(事業区分)

1.卸売業

(みなし税率(みなし仕入率))

90%

(事業区分)

2.小売業・農業・林業・漁業(飲食料品の譲渡にかかる事業のみ)

(みなし税率(みなし仕入率))

80%

(事業区分)

3.農業・林業・漁業(飲食料品の譲渡にかかる事業を除く)、鉱業、建設業、製造業、電気業、ガス業、熱供給業および水道業

(みなし税率(みなし仕入率))

70%

(事業区分)

4.①~③および⑤以外の事業

(みなし税率(みなし仕入率))

60%

(事業区分)

5.運輸通信業、金融業および保険業、サービス業(飲食店業に該当するものを除く)

(みなし税率(みなし仕入率))

50%

(事業区分)

6.不動産業

(みなし税率(みなし仕入率))

40%

2割特例で消費税及び事務負担が減る(経過措置)

令和5年10月1日以降から令和8年9月30日の属する課税期間では、インボイス事業者の登録に伴い免税事業者から新たに課税事業者となった場合、2割特例の適用対象になります。

2割特例とは簡単に言えば、課税仕入れにかかる税額」に代えて、一律で「課税売上げにかかる税額」の8割を控除できる、つまり「納めるべき額は一律で課税売上げにかかる税額の2割で良い」とする内容です。

上記特例に付け加えると、同期間の特例適用中は、仕入先にインボイス交付してもらう必要もありません。

消費税の負担だけでなく、経理事務の余計な手間も省けます。

インボイス制度開始後も免税事業者のままでいるメリット

インボイス制度は免税事業者と発注者との関係に悪影響を与えると説明しましたが、必ずしもデメリットばかりとは言えません。

発注者の了解さえあれば、今後の事務処理や利益の面では好都合です。

経理事務の複雑化を回避できる

インボイス制度が始まっても免税事業者のままでいる第1のメリットは、経理事務の複雑化を回避できる点です。

請求書フォーマットの見直しは必要なく、税率ごとに区分して消費税額を計算する必要もありません。

仕入れを伴う業態では、インボイスを交付してもらう手間が省けます。

単価据え置きでも利益が減らない

免税事業者のままでいれば、消費税申告・納付は必要なく、単価据え置きでも利益は減りません。

経理事務の変更に貴重な時間を奪われることなく、収益を生む業務に集中できます。

もっとも、発注者の消費税申告・納付への影響は避けられないため、各発注者が納得してくれる場合に限ります。

免税事業者からの仕入にかかる経過措置がある

インボイスによる仕入税額控除の開始は2023年(令和5年)10月1日にスタートしますが、免税事業者が取引する発注者の控除が急になくなるわけではありません。

免税事業者からの課税仕入れに対する経過措置が適用され、当分のあいだ一定割合で控除されます。

ただし、上記は経過措置に過ぎず、段階的に控除額が減り、2029年(令和11年)10月1日には廃止される点に要注意です。

2023年(令和5年)9月30日まで・・・100%

2023年(令和5年)10月1日から

2026年(令和8年)9月30日まで・・・80%

2026年(令和8年)10月1日から

2029年(令和11年)9月30日まで・・・50%

2029年(令和11年)10月1日以降・・・0%

免税事業者から課税事業者になる方法

免税事業者から課税事業者への移行は、「課税事業者選択届出書」を提出する必要があります。

ただし、インボイス対応を目的として一定期間内に課税事業者に移行する場合は、上記書類の提出を省けます。

なお、いったん課税事業者になると、原則としてその日から2年間は免税事業者に戻れない点に注意しましょう。