引当金は、将来発生する損失に備えてあらかじめ計上する見積金です。

しかし、会計上と税務上では、引当金の取扱いが異なるため、制度の違いを理解しないまま処理を行うと、申告誤りや税務調査リスクにつながる可能性があります。

本記事では、会計と税務における引当金の違いと、実務上の調整ポイントについて明確に解説します。

【この記事の監修者】

讃良周泰税理士事務所 税理士 讃良 周泰

目次

会計上の引当金の基本概念

引当金は、将来の特定支出に備えて当期に費用計上する会計処理です。

引当金の定義と認識基準

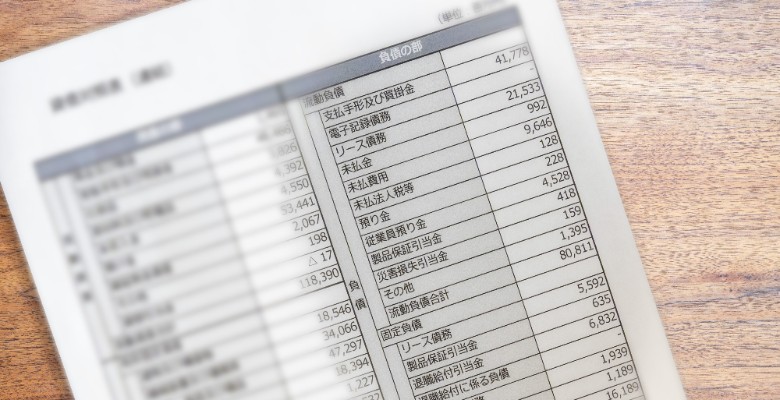

引当金とは、将来の特定の支出や損失に備えて、当期に合理的に見積もった金額を費用として計上する負債項目です。

引当金として計上するためには、以下の要件をすべて満たす必要があります。

<引当金の計上要件>

- 将来の特定の費用または損失であること

- 当期以前の事象に起因して発生していること

- 発生の可能性が高いこと

- 金額を合理的に見積もることができること

将来発生する可能性のある費用または損失であって、その発生が当期以前の事象に起因し、発生の可能性が高く、かつ金額を合理的に見積もることができる場合には、当期の負担に属する金額として当期の費用または損失に計上し、引当金として繰り入れることになります。

なお、計上は任意ではないため、引当金の要件を満たす場合は、必ず計上しなければなりません。

引当金の分類と会計上の位置づけ

引当金は、その性質に応じて大きく「評価性引当金」と「負債性引当金」に区分されます。

評価性引当金は、将来発生する可能性のある損失に備えて、資産からあらかじめ控除されるものであり、代表例として貸倒引当金が挙げられます。

一方、負債性引当金は、将来発生する可能性が高い費用に備えて、合理的に見積もった金額を当期の費用として計上するものです。

代表的なものには、賞与引当金、製品保証引当金などがあり、いずれも会計基準に基づいて処理されます。

引当金の税務上の損金算入要件と制限

会計上で計上された引当金であっても、税務上の損金として認められるとは限りません。

損金算入の原則と例外

法人税法では、原則として債務が確定した費用のみが損金算入の対象となる「債務確定主義」が採用されています。

そのため、会計処理では見積計上される引当金であっても、税務上は損金不算入となるのが基本です。

ただし、一部の引当金については、政策的配慮などにより税法上の要件を満たすことで、例外的に損金算入が認められる場合があります。

損金算入が認められる引当金

税務上、損金算入が認められる引当金は、法人税法において個別に規定されているものに限られます。

たとえば、中小法人等が計上する貸倒引当金は、法定の限度額の範囲内で損金算入が認められています。

一方、賞与引当金や製品保証引当金などは、会計上の要件を満たしていても、税法上の債務確定要件を満たさないため、原則として損金不算入となります。

引当金における会計と税務の差異と調整方法

会計と税務で引当金の取扱いが異なる場合、生じた差異については、税務調整が必要になります。

認識時期・金額の差異と一時差異の発生

会計上の引当金は、将来の支出を見積もって当期に計上しますが、税務上は支出が確定した時点で損金算入されます。

このような認識時期や金額の違いによって生じる、将来的に解消される見込みのある差異は、「一時差異」として扱われます。

一時差異は将来の税金負担に影響するため、繰延税金資産または繰延税金負債として処理する税効果会計が必要となります。