役員報酬は従業員給与とは取扱いが異なり、支給方法や支給時期によって損金算入の可否が分かれます。

税務調査で損金不算入と判断されれば、法人税負担が増えるだけでなく、加算税・延滞税の対象となるため注意が必要です。

本記事では、中小企業が知っておくべき会計処理と税務対応のポイントを解説します。

【この記事の監修者】

讃良周泰税理士事務所 税理士 讃良 周泰

目次

役員報酬と損金算入の基本構造

役員報酬とは、会社の取締役や監査役などに対して支払われる報酬です。

従業員に支払われる給与は労務提供の対価として位置づけられ、全額が損金に算入されます。

一方、役員に対する給与は経営責任に対する報酬ですが、要件を満たさない限り損金算入は認められません。

また、高額な報酬については税務調査で損金算入が否認されることもあるため、制度に沿った支給方法と適正な報酬額の設定が重要です。

中小企業が損金算入できる役員報酬の種類

中小企業が役員報酬を損金算入するためには、「定期同額給与」または「事前確定届出給与」の要件を満たす必要があります。

定期同額給与は、毎月同額を支給することで損金算入が認められる制度です。

毎月役員報酬を支払う場合には、この要件を満たすことが求められます。

事前確定届出給与は、賞与のように所定の時期に確定額を支給する制度です。

役員に対して賞与を与える際に活用されるケースが多く、制度を利用する際は株主総会等での決議に加え、期限内に税務署へ「事前確定届出給与に関する届出書」を提出する必要があります。

なお、上記以外にも「業績連動給与」の要件を満たすことで損金算入が認められる場合がありますが、適用できるのは上場企業など一部の法人に限られます。

制度別:役員報酬を設定する際の留意事項

役員報酬を損金算入するためには、それぞれの制度要件を厳格に守る必要があります。

定期同額給与の要件と改定ルール

定期同額給与とは、支給時期が1か月以下の期間ごとの給与のうち、その事業年度の各支給時期における支給額、または支給額から源泉税等を控除した金額が同額である給与をいいます。

役員に対して同額の報酬を支給するケースを対象としているため、支給額が増減すると損金不算入となるリスクがあります。

ただし、以下のような改定がある場合には、支給額が変動しても損金算入が認められます。

- 事業年度開始日の属する会計期間開始日から3か月を経過する日までに行われる定期給与の改定

(特別の事情がある場合は例外あり) - 役員の地位や職務内容の重大な変更など、やむを得ない事情(臨時改定事由)による改定

- 経営状況の著しい悪化(業績悪化改定事由)による減額改定

(一時的な資金繰りや、単なる目標未達は含まれない)

事前確定届出給与の届出期限

事前確定届出給与は、あらかじめ支給額と支給時期を決定するだけでなく、期限までに税務署へ届出を行うことが求められます。

原則

届出期限は、次のいずれか早い日までとされています。

- 株主総会等の決議日から1か月を経過する日

- 会計期間開始日から4か月を経過する日

(特例により延長あり)

新設法人の場合

新設法人が役員の職務を設立時に定めた場合には、設立日から2か月を経過する日が期限となります。

臨時改定事由が生じた場合

臨時改定事由が生じた場合は、上記の期限または事由発生日から1か月を経過する日のいずれか遅い日が届出期限です。

事前確定届出給与に関する定めを変更する場合

事前確定届出給与に関する定めを変更する場合は、事由によって届出期限が異なります。

<変更時の届出期限一覧>

- 臨時改定事由により変更する場合:改定事由が生じた日から1か月を経過する日

- 業績悪化改定事由に基づき変更する場合:株主総会等の決議日から1か月を経過する日

※変更前の直前の届出に基づく給与の支給日が、その1か月を経過する日前にある場合は、その支給日の前日まで

やむを得ない事情がある場合

やむを得ない事情があると認められる場合には、期限までに届出がなかったとしても、期限までに届出があったものとして、損金算入が認められます。

役員報酬の会計処理と税務申告の実務

役員報酬は、会計処理と法人税申告の両面で正確な対応が求められます。

会計処理上の仕訳と決算対応

会計上は役員報酬は従業員給与とは区別して処理します。

従業員給与は「給料手当」などの勘定科目を用いますが、役員への報酬は「役員報酬」勘定科目を用いて費用計上します。

決算時には未払報酬の計上漏れや支給額の誤認がないよう、株主総会議事録などの決定内容と帳簿を照合して確認することが重要です。

特に事前確定届出給与の場合は、届出書に記載した支給時期と金額が会計記録と一致している必要があります。

法人税申告における記載方法と注意点

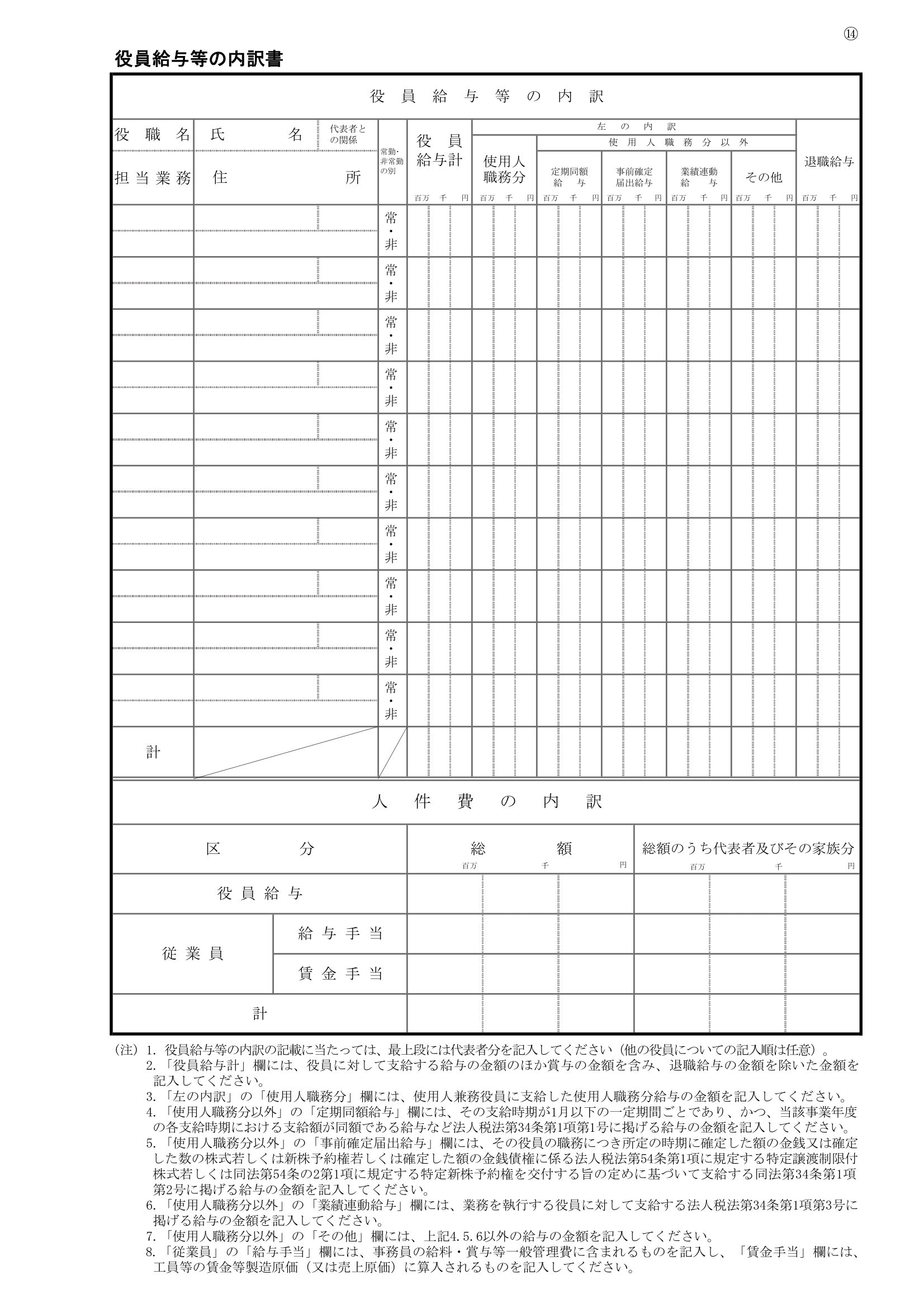

法人税申告では、決算書の数値を基に、「役員給与等の内訳書」へ個別の支給額を記載します。

定期同額給与や事前確定届出給与の要件を満たさない役員報酬がある場合は、法人税申告書・別表四の「役員給与の損金不算入額」欄にその金額を記載し、所得に加算する必要があります。

損金算入できる報酬とできない報酬の区分を誤ると、税額計算に誤りが生じ、税務調査で指摘を受ける可能性が高まります。

役員報酬の否認リスクと税務調査での指摘ポイント

役員報酬の損金算入は、税務調査において重点的に確認される項目です。

代表的な否認事例としては、次のようなものが挙げられます。

- 定期同額給与の期中における金額変更

- 事前確定届出給与に関する届出書の提出漏れ

- 届出書に記載した支給日と実際の支給日のずれ

これらは形式的要件を満たしていないと判断され、税務署から否認されるリスクが高まります。

特に、支給実態と株主総会議事録の内容が一致していない場合には、利益調整とみなされる可能性があるため、要件を正しく満たすことが欠かせません。

また、国税当局は報酬の妥当性や制度適用の正当性を重視することから、証拠資料を整備し、支給履歴を明確にしておくことが重要です。

報酬改定があった場合には、その理由や経済的合理性を説明できるよう体制を整え、税務調査に備えることが求められます。

まとめ

役員報酬の損金算入は、税制上のメリットがある一方で、制度要件の遵守が不可欠です。

支給時期・支給額・届出内容・会計処理の整合性を確保することが、税務リスクの回避につながります。

報酬額を変更する際は、事前に顧問税理士へ相談し、金額の妥当性を検討したうえで、期限内に所定の手続きを行うことが重要です。