配偶者居住権とは、令和2年4月1日から施行された制度で、配偶者が被相続人の所有建物に引き続き住み続けることができる権利です。

相続税の計算上、配偶者居住権の相続税評価額を算出する必要があり、居住権が設定された建物の敷地の相続税評価額にも影響が出ます。

本記事では、配偶者居住権の相続税評価の仕組みと計算方法について解説します。

【この記事の監修者】

讃良周泰税理士事務所 税理士 讃良 周泰

目次

配偶者居住権は所有権がなくても居住する権利が得られる制度

配偶者居住権は、建物を居住権と所有権に分けて、そのうちの居住権が該当します。

配偶者が引き続き自宅に住み続けることが目的の権利であるため、配偶者居住権を他人に譲渡したり、建物所有者に無断で賃貸することはできません。

また配偶者居住権を行使することで、建物の敷地として利用している土地を、敷地利用権として取得することになります。

配偶者居住権の相続税評価額の計算方法

配偶者居住権の相続税評価額は、以下の計算式に基づき算出します。

<配偶者居住権の評価額の計算式>

- 居住建物の時価 – 居住建物の時価 × (耐用年数 – 経過年数 – 存続年数)/(耐用年数 – 経過年数)

× 存続年数に応じた法定利率による複利現価率

= 配偶者居住権の評価額

居住建物の時価とは、相続税法第22条に規定する時価をいいますが、実際の相続税の計算では固定資産税評価額を用います。

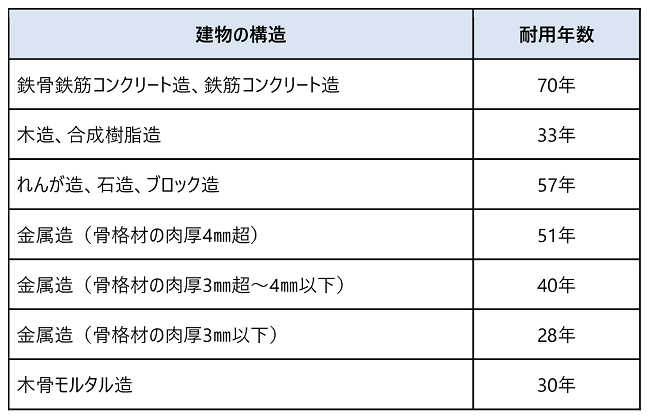

耐用年数は建物の構造により異なり、構造は固定資産税評価証明書または、登記事項証明書に記載されています。

<構造別の耐用年数>

また存続年数とは、遺産分割協議などで設定した配偶者居住権の年数をいい、配偶者が亡くなるまで(終身)の期間を設定することも可能です。

配偶者居住権を終身で設定した場合の存続年数は、厚生労働省が公表している『完全生命表』に基づき算出した、配偶者の平均余命年数です。

法定利率による複利現価率は、存続年数に応じた利率となります。

参考:第22回生命表(完全生命表)の概況(厚生労働省)

なお、配偶者居住権が設定された建物の所有権の相続税評価額は、配偶者居住権の評価額を控除した金額です。

<居住建物の評価額の計算式>

居住建物の時価 - 配偶者居住権の評価額 = 居住建物の評価額

配偶者居住権に基づく敷地利用権の評価方法

配偶者居住権に基づく敷地利用権の相続税評価額は、以下の計算式に基づき算出します。

<配偶者居住権に基づく敷地利用権の評価額の計算式>

- 居住建物の敷地の時価 – 居住建物の敷地の時価 × 存続年数に応じた法定利率による複利現価率

= 配偶者居住権に基づく敷地利用権の評価

居住建物の敷地の時価とは、相続税法第22条に規定する時価ですが、実際には路線価方式(または倍率方式)により算出した金額を用います。

存続年数に応じた法定利率による複利現価率は、建物の評価で用いた率を使用します。

また、配偶者敷地権が設定された建物の敷地の所有権の相続税評価額は、敷地利用権の評価額を控除した金額です。

<居住建物の土地の評価額の計算式>

土地の時価-敷地利用権の評価額=居住建物の敷地の評価額

配偶者居住権と小規模宅地等の特例の適用について

小規模宅地等の特例は、土地および土地の上に存する権利に対して適用する特例制度です。

配偶者居住権は、建物の権利なので小規模宅地等の特例は適用できません。

一方、居住建物の敷地利用権は、土地の上に存する権利に該当するため、小規模宅地等の特例の「特定居住用宅地等」を適用することが可能です。

また居住建物の敷地の所有権を取得する相続人についても、被相続人と同居や継続居住など、特定居住用宅地等の要件を満たせば、特例を適用できます。

配偶者が亡くなった際(二次相続)の配偶者居住権の評価方法

配偶者居住権は、権利を取得した配偶者が死亡した際に消滅しますので、配偶者の相続(二次相続)の際には、引き継ぐ配偶者居住権は存在しません。

そのため二次相続が発生した際、配偶者居住権は課税対象財産から除かれます。

ただ