中小企業が設備投資をした場合、利用できる税制の中に「中小企業経営強化税制」と「中小企業投資促進税制」があります。

これらの違いや適用によって税金はどのようになるかをシミュレーションしてみましょう。

【この記事の監修者】

讃良周泰税理士事務所 税理士 讃良 周泰

中小企業経営強化税制とは?

中小企業経営強化税制とは、青色申告書を提出する法人で、中小企業等経営強化法の経営力向上計画の認定を受けた一定のものが指定期間内に、新品の設備等を取得等して指定事業の用に供した場合に、特別償却又は税額控除を認める制度のことです。

つまり、一定要件にある青色申告法人が設備投資をした場合に、取得価額が全額償却費として認められるため、結果的に税金が安くなるというしくみです。

なお、指定期間とは、平成29年4月1日から令和3年3月31日までの期間をいいます。

2つの制度の違いとは?

とても似かよった制度のようですが、大きな違いは、前者の経営強化税制は事前の申請や認定が必要なことです。

「経営力向上計画の認定」とは、取得する固定資産によって工業会等による証明書や経済産業局の確認書を事前に取得した上で、「経営力向上計画に係る認定申請書」を各事業分野の主務大臣に提出し、承認を得るための期間を確保しなければなりません。

計画申請から認定までの標準処理期間は30日程度です。

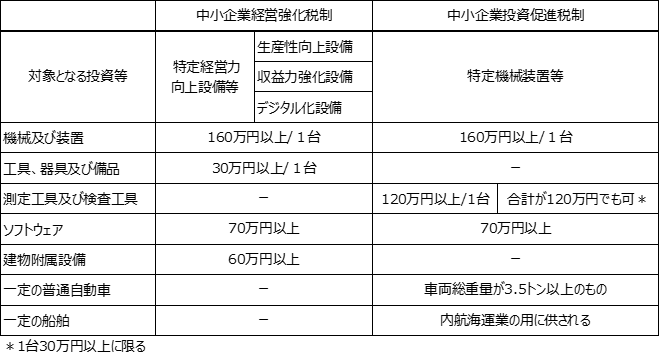

それぞれの対象となる投資物件も次のように少し異なっています。

なお、経営強化税制は事前の認定が必要ですが、支援措置は税制面だけに限られません。

計画に基づく事業に必要な資金繰り(融資や信用保証)、補助金における優先採択等も支援措置に含まれており、トータルでのサポートを期待できます。

経営強化税制のデジタル化設備とは、いわゆるテレワークを推進するための遠隔操作、可視化、自動制御化のいずれかを可能にする計画に基づく設備ですので、新型コロナウィルス感染症対策とも言えます。

具体的な軽減額シミュレーション

では、例を挙げて税金の軽減額シミュレーションをしてみましょう。

例)青色申告をする資本金3,000万円の製造業を営む中小企業が、決算を前に製造機械を取得することとしました。(3月決算法人で3月に製造機械の取得)

機械装置は取得価額400万円(耐用年数9年、定額法)とします。

<税制の適用について>

この例では、令和3年3月31日までに機械装置を取得しており、160万円以上であるため、中小企業経営強化税制、中小企業投資促進税制の両方が考えられます。

今回は経営力向上計画の認定を受けたものとして、中小企業経営強化税制を適用してみました。

中小企業投資促進税制の特定期間になっており、資本金が3,000万円ですので

✓ 取得価額を全額償却

✓ 取得価額の10%相当額の税額控除

のどちらかが選択できます。

税額控除とは、法人税額から直接差し引かれるものですが、資本金の額又は出資金の額が3,000万円未満の法人や農業協同組合等は、「特定中小企業者等」とされ、通常7%の税額控除が10%となります。

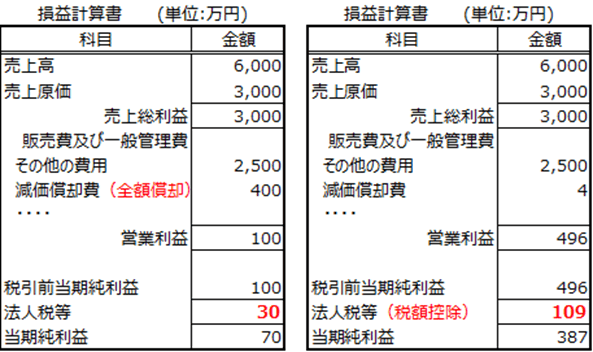

下の比較は、法人税の実効税額を30%と仮定した場合です。

400万円の即時償却と10%の税額控除では税引き前の利益によって変わってきますが、中小企業者の場合では即時償却から受ける影響が大きいと言えます。

<即時償却を選択した場合> <税額控除を選択した場合>

<即時償却を選択した場合>(上左)

<税額控除を選択した場合>(上右)

特別償却を選択した場合には、翌年度からはこの機械について減価償却費を計上することができませんが、税額控除と比べて結果的に法人税額を抑えることができました。

ちなみに、制度を適用しなかった場合は税額控除の40万円(= 取得価額400万円×10%)がないこととなるので、法人税等は149万円程度になります。

まとめ

いかがでしたでしょうか?

即時償却をすると、