路線価地域で路線価に接していない土地を評価する場合、特定路線価または個別評価の申請が必要になるケースもあります。

路線価を設定しないと評価対象地の評価額を算出できませんので、今回は特定路線価と個別評価の対象地域と申請方法について解説します。

【この記事の監修者】

讃良周泰税理士事務所 税理士 讃良 周泰

目次

特定路線価と個別評価の違いと申請する設定地域

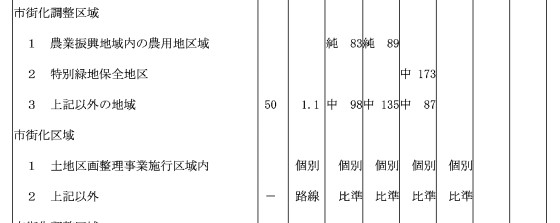

特定路線価と個別評価の申請をする条件はそれぞれ異なり、個別評価については倍率地域の土地においても申請を要する場合があります。

特定路線価とは

特定路線価とは、相続税または贈与税の申告で路線価の設定されていない道路のみに接している土地を評価する際、その道路に設定する路線価をいいます。

評価対象地の正面道路には路線価が設定されていて、側方道路には路線価が設定されていない場合は特定路線価を申請する必要がありませんので、側方路線影響加算率の補正計算は不要となります。

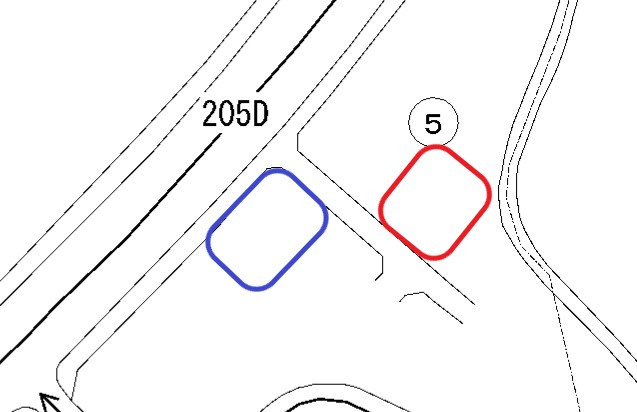

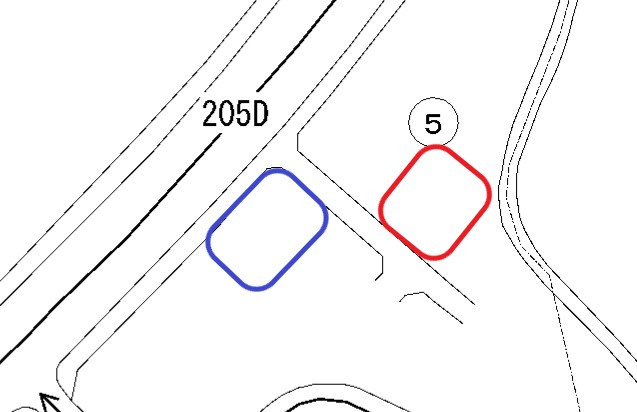

下図の赤枠の土地については、特定路線価を設定する対象になりますが、青枠の土地は路線価の設定されている道路に接しているため、特定路線価を申請する必要はありません。

個別評価とは

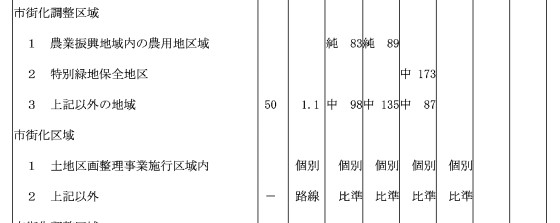

個別評価とは、路線価図または倍率表に「個別評価」と表示されている地域の土地を評価する際、設定する路線価(又は倍率)です。

個別評価の対象となるのは、主に区画整理や再開発をしている地域です。

特定路線価の設定は路線価地域のみですが、個別評価は倍率地域であっても設定する可能性があります。

※「個別」と表示されている地域が個別評価の対象です。

特定路線価の申請方法と手続き上の注意点

特定路線価を申請する場合は、税務署に対し『特定路線価設定申出書』を提出します。

税務署の担当者は、申出書が提出されてから設定する特定路線価を算出するため、回答までに時間を要します。

申出書の提出先は申告納税地の税務署

特定路線価設定申出書の提出先は、納税地を所轄する税務署です。

ただ特定路線価の設定は、評価対象地域を管轄する評定担当署の担当者が行いますので、納税地の税務署が特定路線価の設定をするとは限りません。

そのため税務署と事前に特定路線価の設定について協議する際は、国税庁ホームページの各国税局の「個別評価申出書」で、評定担当署を確認してください。

申出書に添付する必要書類

特定路線価を申請する際に必要になる書類は次のとおりです。