「合計所得金額」や「総所得金額等」は、その年の所得金額の総額を表すもので、納税者の所得金額を計算する際、それぞれの金額が同じ額になることも珍しくありません。

しかし、所得状況によっては算出される額が変わる場合もありますし、特例制度等の種類によって用いる所得基準は違います。

本記事では、合計所得金額・総所得金額・総所得金額等の計算方法と、所得判定を行う際の注意点について解説します。

【この記事の監修者】

讃良周泰税理士事務所 税理士 讃良 周泰

合計所得金額・総所得金額・総所得金額等の計算方法

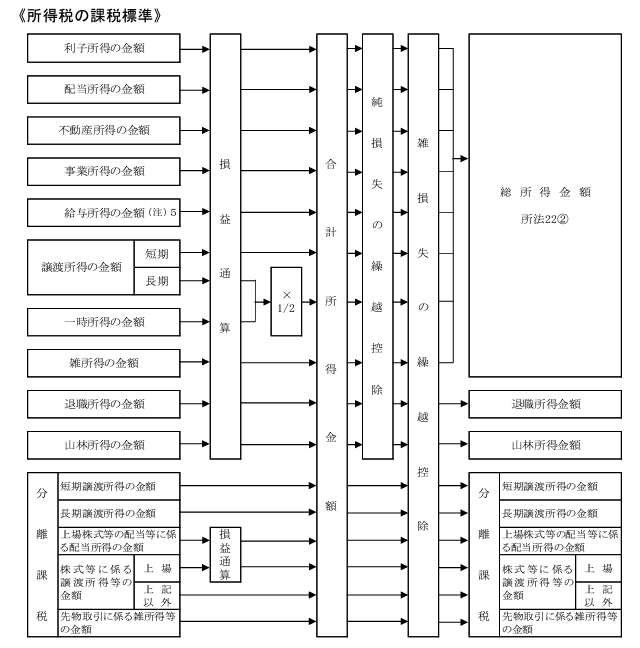

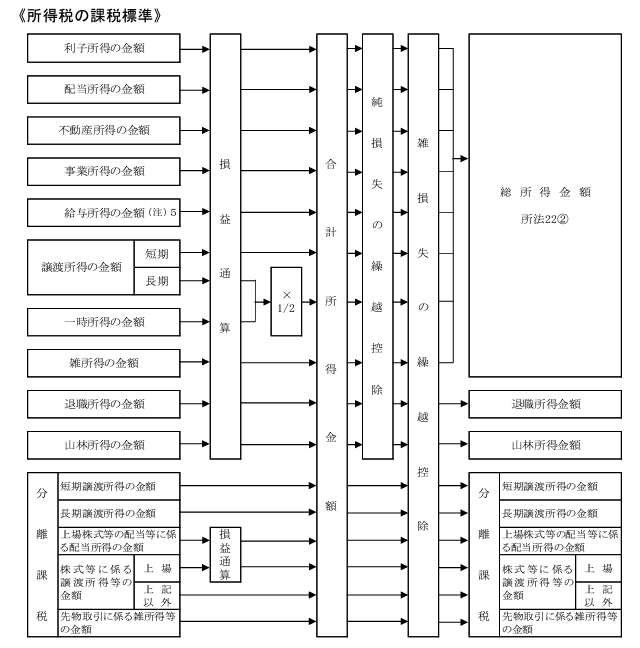

所得税を計算する場合には、所得区分ごとに所得金額を計算し、合計額を求めることになりますが、合計所得金額・総所得金額・総所得金額等の計算過程は少し違います。

出典:https://www.nta.go.jp/about/organization/ntc/kohon/syotoku/pdf/all.pdf

合計所得金額とは

合計所得金額は次の①と②の合計額に、退職所得金額および山林所得金額、申告分離課税の所得金額を加算した金額をいいます。

①下記の総合課税の合計額(損益通算後の金額)

・事業所得

・不動産所得

・給与所得

・利子所得

・配当所得

・短期譲渡所得

・雑所得

②総合課税の長期譲渡所得と一時所得の合計額(損益通算後の金額)の2分の1の金額

※下記の繰越控除を受けているときは、適用前の金額

・純損失や雑損失の繰越控除

・居住用財産の買換え等の場合の譲渡損失の繰越控除

・特定居住用財産の譲渡損失の繰越控除

・上場株式等に係る譲渡損失の繰越控除

・特定中小会社が発行した株式に係る譲渡損失の繰越控除

・先物取引の差金等決済に係る損失の繰越控除

退職所得金額は源泉徴収が行われているため、確定申告は原則不要ですが、退職所得を含めて確定申告書を作成するときは、合計所得金額に退職所得金額を含めなければなりません。

不動産等を売却した場合など、申告分離課税の所得があるときは、それらの所得金額の合計額を加算しますが、長期・短期譲渡所得で特例制度を適用した際は特別控除前の金額で計算を行います。

総所得金額とは

総所得金額は、次の①と②の合計額をいいます。

・事業所得

・不動産所得

・給与所得

・利子所得

・配当所得

・短期譲渡所得

・雑所得

②総合課税の長期譲渡所得と一時所得の合計額(損益通算後の金額)の2分の1の金額

※下記の繰越控除を受けているときは、適用後の金額

・純損失や雑損失の繰越控除

・居住用財産の買換え等の場合の譲渡損失の繰越控除

・特定居住用財産の譲渡損失の繰越控除

・上場株式等に係る譲渡損失の繰越控除

・特定中小会社が発行した株式に係る譲渡損失の繰越控除

・先物取引の差金等決済に係る損失の繰越控除

合計所得金額と違い、総所得金額を算出する際に退職所得金額と山林所得金額、分離課税の所得金額は含みません。

また、繰越控除を適用した場合には、繰越控除を差し引いた後の額で合計額を求めます。

「総所得金額」と「総所得金額等」の相違点

総所得金額等は、総所得金額に退職所得金額と山林所得金額、分離課税の所得金額を加算した額をいいます。

合計所得金額と同様、長期・短期譲渡所得の特別控除を適用する場合には、控除前の金額で計算を行います。

所得判定で用いるのは基本的に「総所得金額等」であり、「総所得金額」を使用する機会はほとんどありません。