個人事業主が寄付金を支出したとき、どのような取り扱いをすればいいのでしょうか?

ここでは、ふるさと納税を含む寄付金をした場合も含めて、個人事業主の寄付金について解説します。

【この記事の監修者】

讃良周泰税理士事務所 税理士 讃良 周泰

寄付金を支出した場合は?

まず、結論を先に言ってしまいますと、個人事業主は寄付金を必要経費にすることはできません。

所得税の計算において、必要経費として計上してよいものは次のものです。

- ✔︎ 売上に対応するや原価などその売上を上げるために直接要した費用の額

- ✔︎ その年に生じた販売費、一般管理費その他業務上の費用

しかし、個人や法人が国や自治体、公益法人等に寄付を行った場合には、一定の割合で寄付をした個人や法人の所得税や住民税、法人税などから控除されるという制度があります。

個人の場合、所得税法78条により、個人が「特定寄付金」を支払った場合には、所得の控除を受けることができるとされています。

また、寄付金で控除が受けられる寄付先は限定されており、次の3つに該当する場合は、さらに有利な税額控除という制度が適用できます。

- ✔︎ 公益社団法人等への寄付金

- ✔︎ 認定NPO法人への寄付金

- ✔︎ 政治活動に関する寄付金

ふるさと納税のしくみは、この寄付金の税額控除を利用した制度なのです。

所得控除と税額控除は同時に受けることはできず、納税者がどちらかを選択します。

まとめますと、個人事業主が国や公益法人等に寄付をした場合には、必要経費にはならない代わりに「所得控除」か「税額控除」が受けられます。

有利な方を選びましょう。

(国税庁: やさしい必要経費の知識)

(国税庁: 寄付金控除)

所得控除と税額控除の違いとは?

一般に、「寄付金控除」といえば所得控除のこと、「寄付金特別控除」といえば税額控除のことを指します。

いずれも所得税の節税となりますが、所得控除と税額控除、どのように違うのでしょうか?

事業所得のある個人事業主の場合で所得控除と税額控除とを考えてみます。

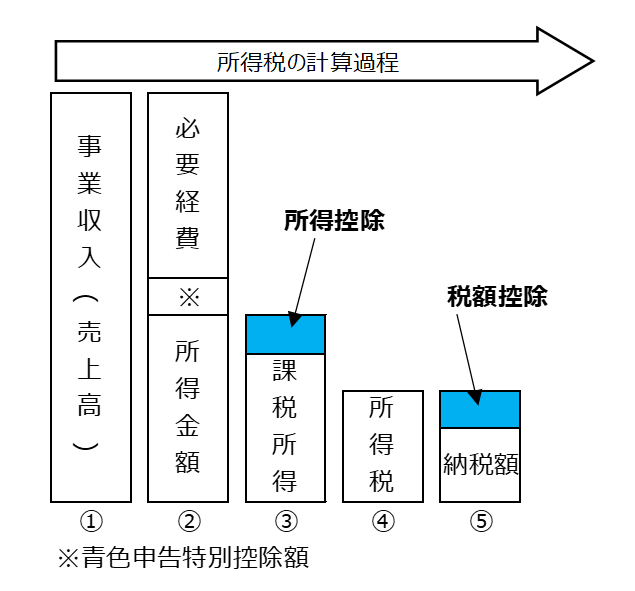

①と② まず、事業収入(売上高)から必要経費を差し引き、さらに青色申告者の場合は最高65万円まで控除することができます。

③ ②で求まった所得金額から差し引くことができるのが所得控除です。社会保険料控除や配偶者控除、基礎控除などとともに、寄付金の所得控除はここで差し引かれます。

④ ③で求まった課税所得に累進課税による所得税率を掛けたものが所得税です。

⑤ 最後に、求まった所得税額から差し引かれるのが税額控除です。納税額から直接差し引かれます。

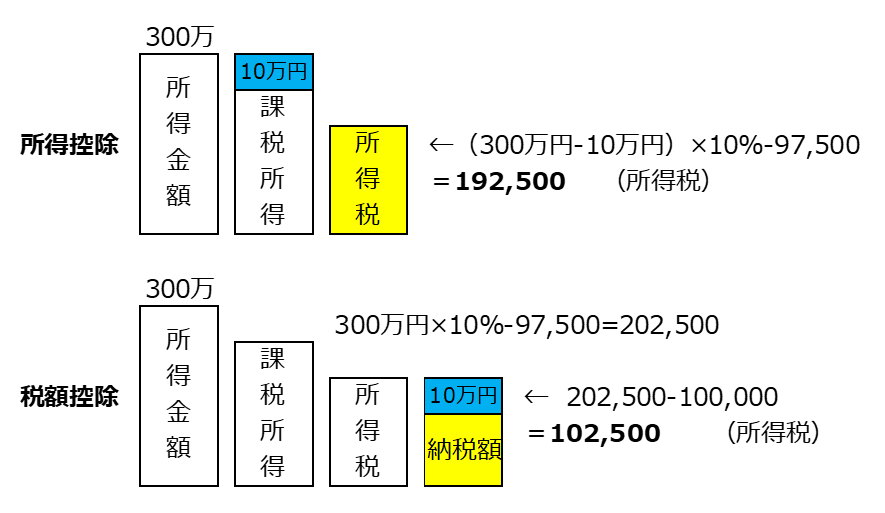

したがって、所得金額が300万円のときに、所得控除10万円と税額控除10万円で単純比較をすれば、税額控除のほうが納税者には有利となります。

節税額の計算方法は?

次に、寄付金による所得控除や税額控除の金額について解説します。

適用にあたっては、所得控除にくらべ、税額控除はさらに対象となる範囲が絞られていますが、寄付金控除の対象かどうかは支払をする寄付先の団体等で確認できます。

【所得控除:寄附金控除】

寄附金の所得控除は、以下のいずれか少ない方を所得から差し引きます。

✔︎ その年中に支出した特定寄附金の額の合計額-2,000円

✔︎ (所得金額×40%)-2,000円

【税額控除:寄付金特別控除】

寄附金の税額控除は、2段階になっています。

まず、前提として対象となる寄付金の額として、その年分の所得金額の40%までとされています。

次に、以下のそれぞれのケースにつき次の額を所得から差し引きます。

① 政治活動に関する寄附金で一定のもの

(政治活動に関する寄附金 – 2,000円)× 30%

ただし、上限は所得税額の25%まで

② 認定NPO法人等に対する寄附金で一定のもの

(認定NPO法人等に対する寄附金 – 2,000円)× 40%

ただし、上限は所得税額の25%まで

③ 公益社団法人等寄附金で一定のもの

(公益社団法人等寄附金 – 2,000円)× 40%

ただし、上限は所得税額の25%まで

(国税庁:政党等寄附金特別控除額の計算明細書)

(国税庁:認定NPO法人等寄附金特別控除額の計算明細書)

(国税庁:公益社団法人等寄附金特別控除額の計算明細書)

寄付金の支払いが税金を減らす

ふるさと納税などでは住民税控除がアピールされていますので、ここでも住民税の控除についても見ていきましょう。

住民税では、所得税と異なり所得控除はありません。

また、所得税における控除では寄付をした年度の税金を減らしますが、住民税では寄付をした翌年の住民税に対して税額控除となります。

控除対象となる寄付金は次の3種類+ふるさと納税です。

- (ア) 住所地の都道府県共同募金会・日本赤十字社支部に対する寄付金

- (イ) 都道府県・市区町村が条例で指定する寄付金

- (ウ) ふるさと納税(都道府県・市区町村に対する寄付金)

住民税における寄付金控除において、ふるさと納税は「特例控除額」といってふるさと納税制度だけに適用される控除額があります。

住民税において寄附金の税額控除は、(ア)、(イ)についてはその年分の住民税の所得金額の30%までとされていますが、(ウ)ふるさと納税については住民税所得割額の20%までとなっています。

しかし、