クラウドファンディングは、個人法人を問わず今では資金調達の一手段となってきているようです。

Web上のクラウドファンディングサイトには多くのプロジェクトが立ち上がっています。

ここでは個人事業主がクラウドファンディングのサイトで資金を調達した場合の税金について解説します。

【この記事の監修者】

讃良周泰税理士事務所 税理士 讃良 周泰

目次

クラウドファンディングとは?

まず、クラウドファンディングについて大まかに整理をしておきましょう。

クラウドファンディングとは、確たる定義はありませんが、群衆(crowd)と資金調達(funding)を組み合わせた造語であり、不特定多数の人が通常インターネット経由で他の人々や組織に財源の提供や協力などを行うことを意味します。

ここでいう「クラウド」とは、「群衆(crowd)」であり、クラウド会計やクラウドサービスなどで使うクラウド「雲(cloud)」とは異なります。

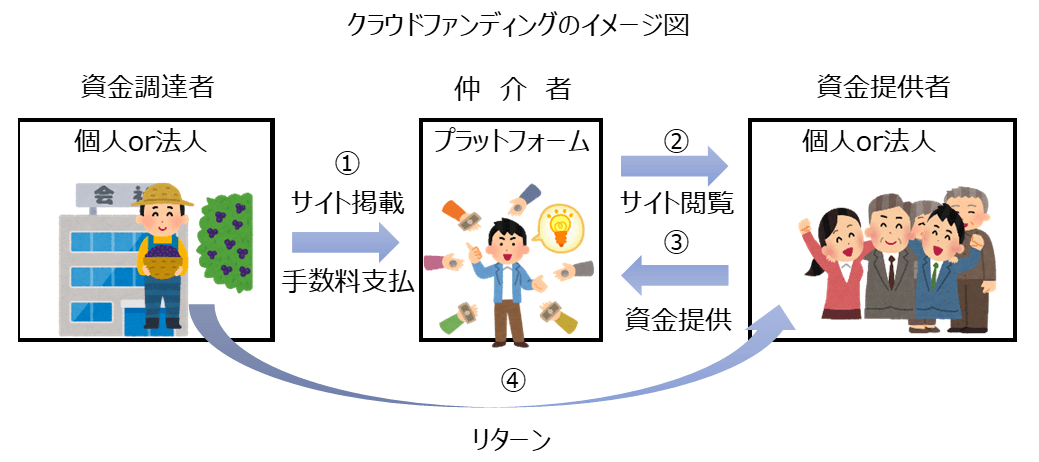

クラウドファンディングでは、多くの場合、資金の調達者と提供者がWeb上のクラウドファンディングサイトでマッチングします。

資金の調達者と提供者を結びつけるクラウドファンディングサイトを「プラットフォーム」といい、決済には、クレジットカードや電子マネーを利用することが多いのも特徴です。

また、資金調達者には社会起業家やNPO法人が多いという特徴もあります。

クラウドファンディングの資金提供者は、Web上のプラットフォームで提供される情報から、自分が共感したプロジェクトに資金を提供します。

その後、資金調達者からプロジェクトの報告を受けたり、リターンとして商品やサービス、配当などを受ける仕組みになっています。

クラウドファンディングの種類

クラウドファンディングの形態にはいろんな分類方法がありますが、ここでは大きく3つに分けて説明します。

購入型

資金提供者が商品開発などに資金を提供し、完成した商品やサービス等をリターンとして受け取る仕組み。

資金提供者は、実質的にプラットファームを通じて商品やサービスを購入しているのと同じです。

寄附型

資金提供者からの資金を受けてプロジェクトを実施しますが、具体的な商品やサービスはありません。

資金調達者からは資金の活用報告などが送られるのが一般的です。

寄附型クラウドファンディングの資金調達者はNPO法人などの公益活動によく見られます。

投資型

資金提供者の資産運用としてのクラウドファンディングです。

投資型クラウドファンディングは、さらに「貸付型」、「株式型」、「ファンド型」に分類されます。

貸付型が一番多く、貸付型は資金調達者への「融資」であり、「ソーシャルレンディング」とも呼ばれます。

株式型は、未上場企業への投資となり、企業が配当をする場合には配当金を得ることができます。

ファンド型とは、資金提供者の提供した資金を直接企業に投資せずに「ファンド」にて集約し、ファンドから企業に投資するものです。

以下では、購入型と寄附型のクラウドファンディングの税金について解説します。

クラウドファンディングの課税:購入型と寄附型

購入型クラウドファンディングの課税

購入型クラウドファンディングの課税は、一般の商品やサービスの取引と変わりはありません。

資金提供者については、仕入や必要経費として所得税や法人税の計算をします。

資金提供者が個人事業主の場合、購入する商品がその事業に必要なものでない場合には事業の経費となりません。

資金調達者についても同様に商品やサービスの売上として計上し、所得税や法人税の計算をします。

クラウドファンディングの場合、入金が先なので前受収益又は前受金で処理をすることになります。

ただし、リターンとしての商品やサービスが支払った資金より明らかに低い場合には、寄附型とみなされることがあります。

寄附型クラウドファンディングの課税

寄附型クラウドファンディングの課税は、会計処理や税務が複雑になります。

なぜなら、個人から個人、法人から個人、法人から法人などのパターンによって所得税、法人税、贈与税など適用する税法が異なるからです。

ここでは