借地権も相続財産の一つであるため、相続税評価額を計算しなければなりません。

本記事では複数存在する借地権の種類ごとに、評価方法を解説します。

【この記事の監修者】

讃良周泰税理士事務所 税理士 讃良 周泰

借地権の種類

借地権は借地借家法(旧借地法含む)で定められており、5種類の借地権が存在します。

<借地権の種類>

● 普通借地権

● 定期借地権

● 事業用定期借地権等

● 建物譲渡特約付借地権

● 一時使用目的の借地権

「普通借地権」は一般的な借地権で、「借地権」と表すものは普通借地権のことをいいます。

「定期借地権」・「事業用定期借地権等」・「建物譲渡特約付借地権」は、「定期借地権等」として、同一の方法により相続税評価額を計算します。

「一時使用目的の借地権」は、 建設現場や一時的興行場など、性質上一時的な事業のために臨時的な設備を所有することを目的とするための借地権です。

他の借地権と違い借地借家法の適用がなく、期間の満了とともに権利が消滅することから算出される評価額は低くなります。

普通借地権の評価方法

一般的な借地権である「普通借地権」は、借地権の目的となっている土地が更地であった場合の評価額(自用地評価額)に借地権割合を乗じて算出します。

自用地評価額 × 借地権割合 = 借地権評価額

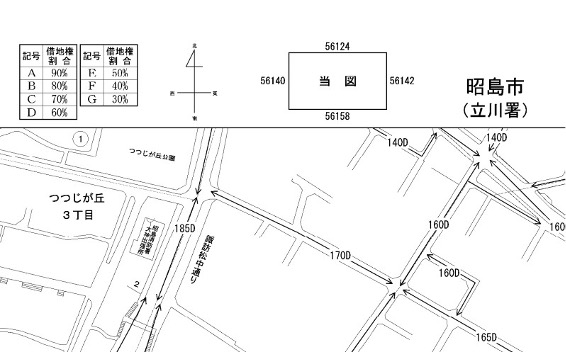

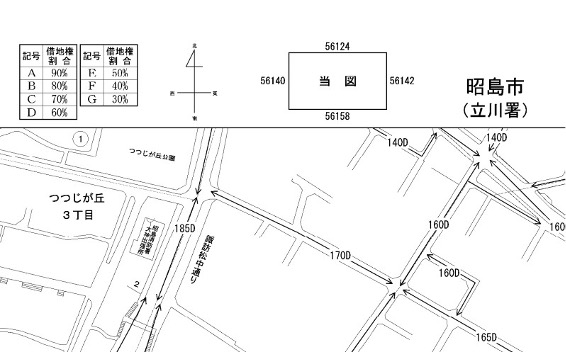

相続税評価額を算出する際に用いる借地権割合は、路線価図または評価倍率表に記載されています。

路線価図では、路線価の末尾にあるアルファベット(A~G)で借地権割合を確認できます。

路線価ごとに設定されている借地権割合は異なりますので、評価対象地ごとに確認してください。

倍率方式で借地権を評価する場合には、評価倍率表に記載されている借地権割合を用います。

評価倍率表に借地権割合が付されていない場合で、借地権の取引慣行がないと認められる地域については、借地権の評価を行いません。

定期借地権等の評価方法

定期借地権等は、原則として課税時期において借地権者に帰属する経済的利益および存続期間を基に評価額を算出します。

実際に評価額を算出する際は、「定期借地権等の評価明細書」を用いて計算します。

参考:定期借地権等の評価証明書

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hyoka/annai/pdf/1470-7-2.pdf

例外として、定期借地権等の設定時と課税時期において、借地権者に帰属する経済的利益に変化がないようなケースなどの課税上弊害がない場合に限り、次の算式により計算した金額を評価額とすることができます。

<計算式>

自用地評価額 × ( A ÷ B ) × ( C ÷ D ) = 定期借地権等の評価額

A:定期借地権等の設定の時における借地権者に帰属する経済的利益の総額

B:定期借地権等の設定の時におけるその宅地の通常の取引価格

C:課税時期におけるその定期借地権等の残存期間年数に応ずる基準年利率による複利年金現価率

D:定期借地権等の設定期間年数に応ずる基準年利率による複利年金現価率

一時使用目的の借地権の評価方法

一時使用のための借地権は、他の借地権に比べて権利が弱いため、雑種地の賃借権の評価方法と同様の方法で計算します。

雑種地の賃借権は、賃貸借契約の内容や利用の状況を勘案して2種類のいずれかの方法により評価します。

・地上権に準ずる権利として評価することが相当と認められる賃借権

・上記の賃借権に該当しない賃借権

地上権に準ずる権利として評価することが相当と認められる賃借権

賃借権の登記がされているものや、設定の対価として権利金や一時金の支払のあるもの、堅固な構築物の所有を目的とするケース等に当てはまる賃借権は、次の計算式により算出します。